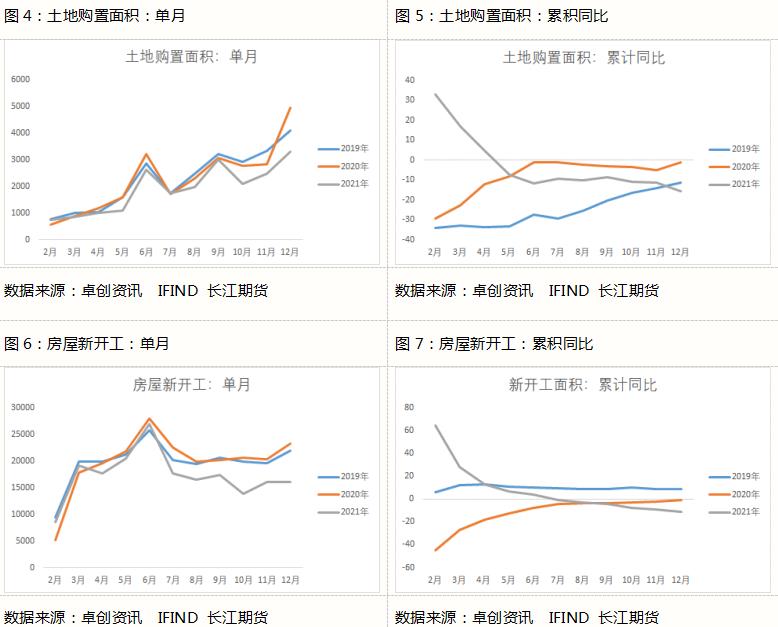

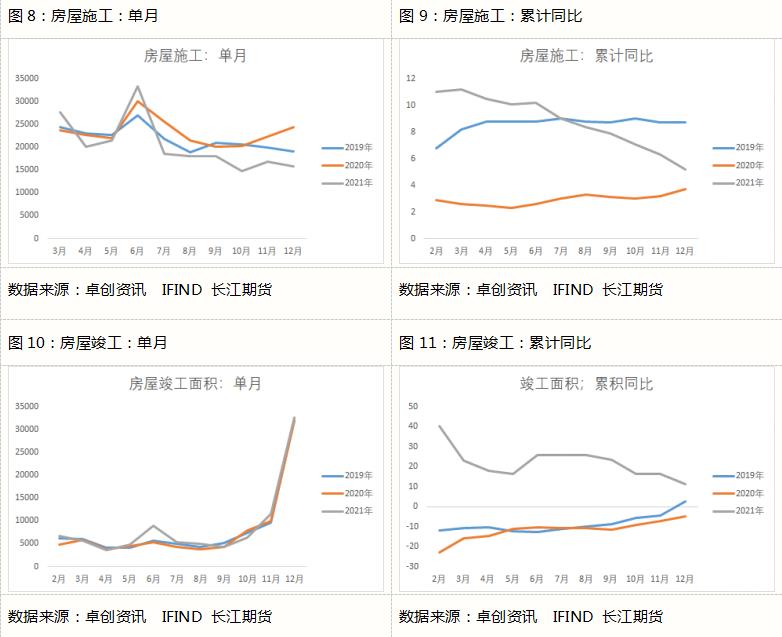

数据来源:卓创资讯长江期货

数据来源:卓创资讯长江期货

本文链接地址是https://www.qihuo88.net/qhzx/9598.html,转载请注明来源

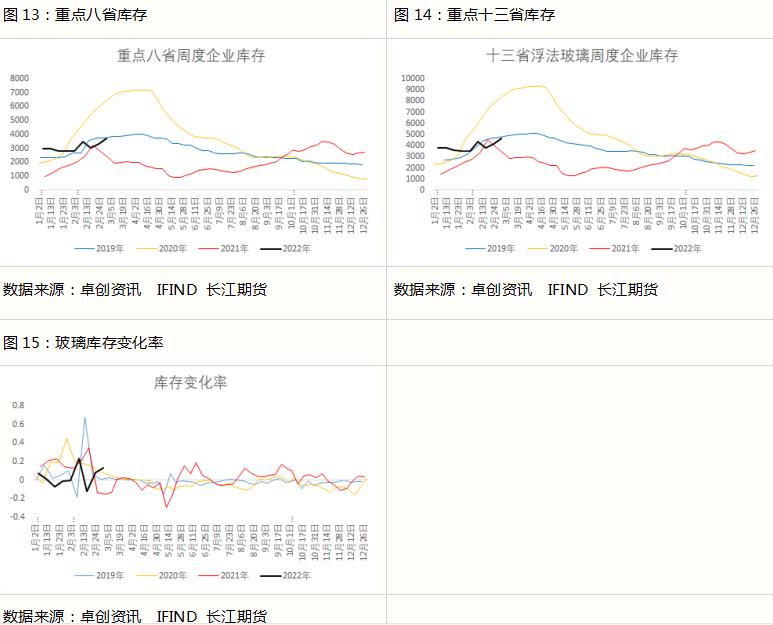

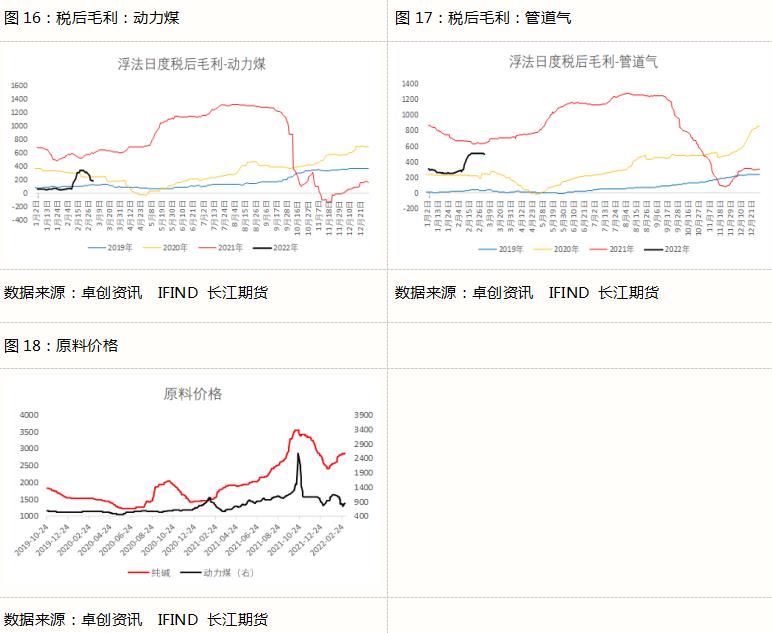

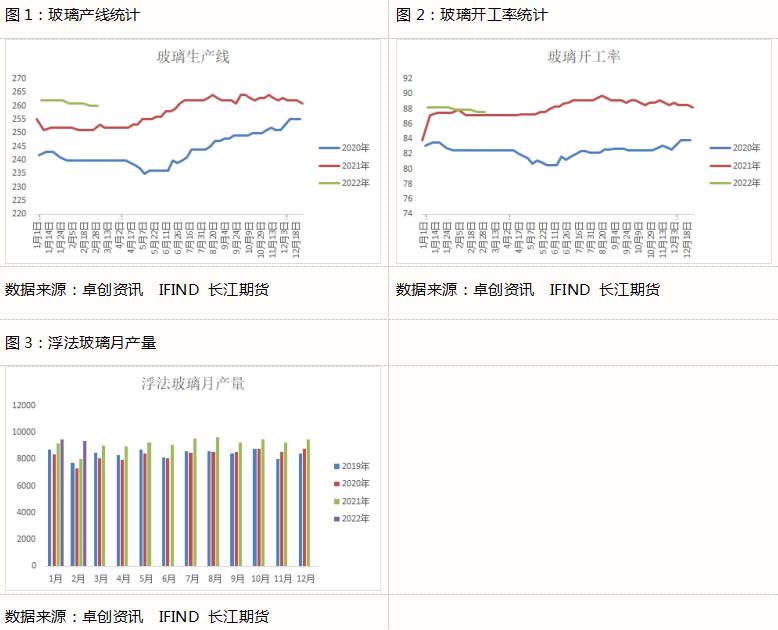

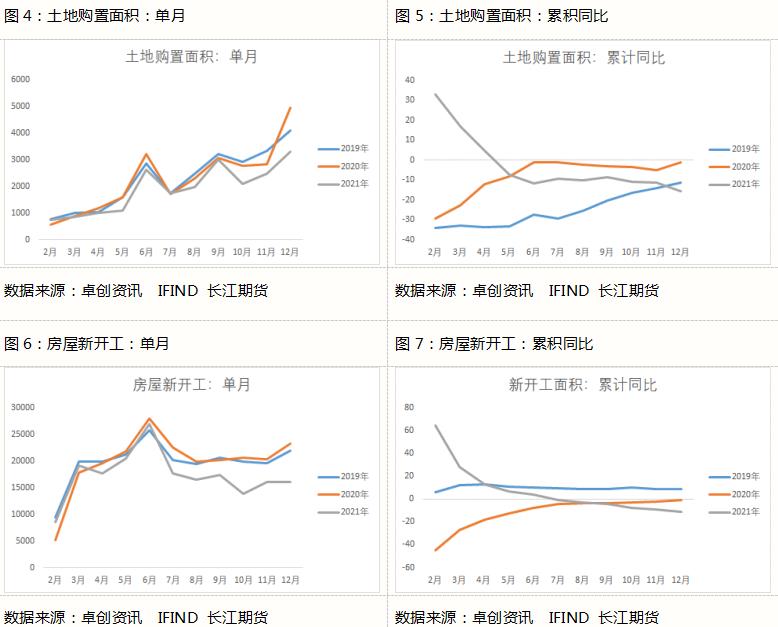

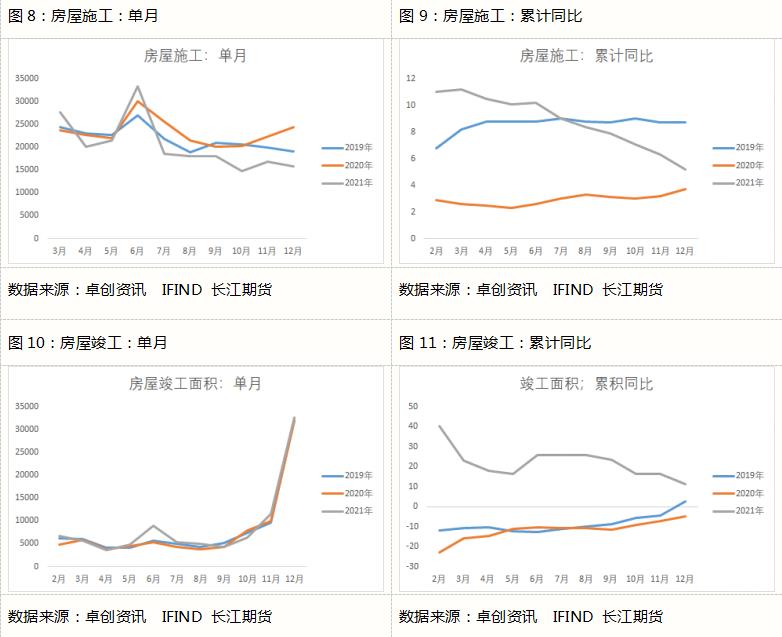

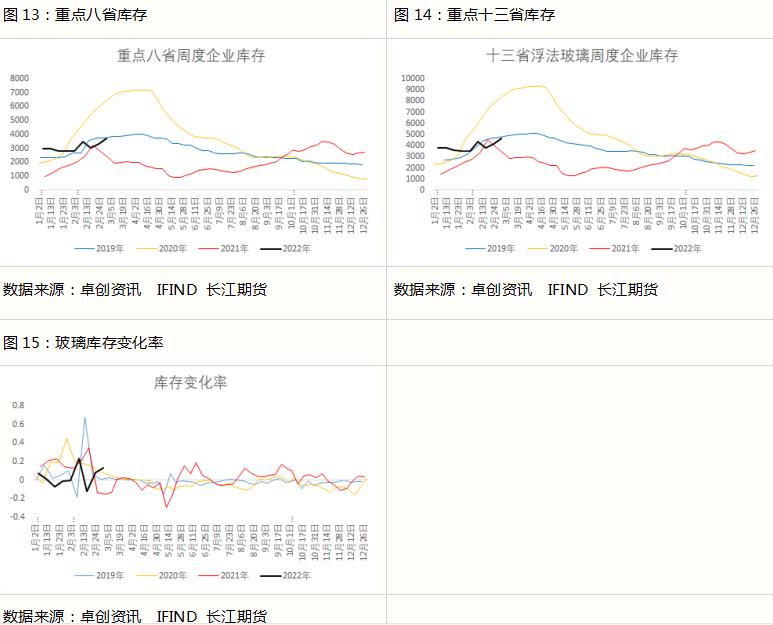

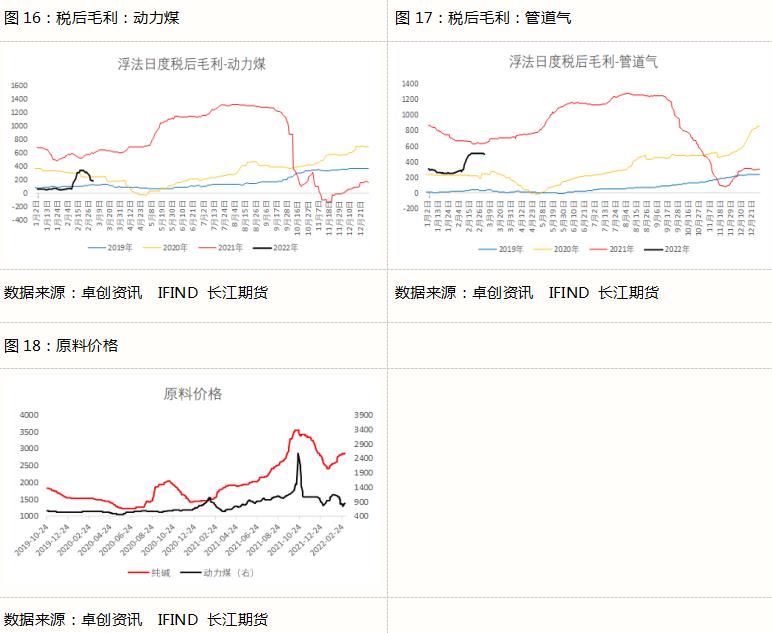

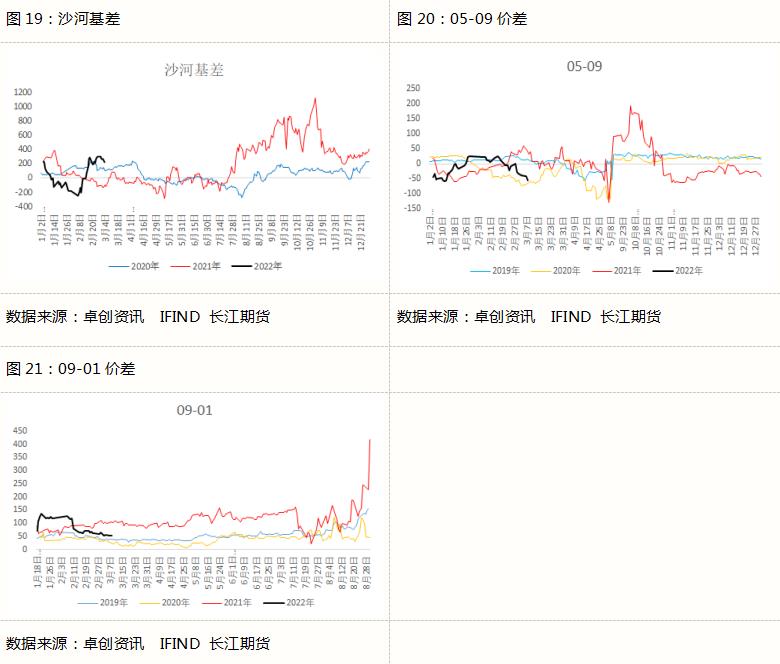

【导读】征稿(作者:长江期货 陈劲伟)--通过回顾分析检验,玻璃由于自身工艺原因,价格走势与盘面可以对标的原料(纯碱、动力煤)之间相关性一般,因此玻璃更容易走出相对独立的价格行情。而较直观表现供需关系的库存变动,在极值时期对玻璃价格的影响偏弱,近两年,玻璃库存进入常规区间后,与玻璃价格存在显著的相关性,因此认为对供需情况的推演能有效预测行情价格走…

数据来源:卓创资讯长江期货

数据来源:卓创资讯长江期货

本文链接地址是https://www.qihuo88.net/qhzx/9598.html,转载请注明来源