【导读】国内棉价将振荡上行,本年度国内棉花减产格局确立,供应端呈现偏紧趋势,且下游纺织行业景气度仍处于扩张区………

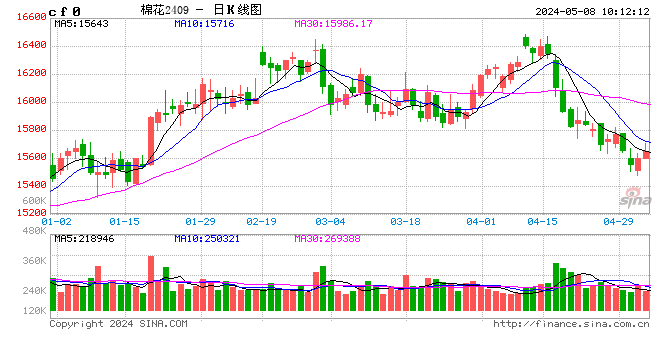

![行情图]() 期货日报本年度国内棉花减产格局确立,供应端呈现偏紧趋势,且下游纺织行业景气度仍处于扩张区间,消费趋于回暖。预计下半年棉价将振荡上行,目标位至18000元/吨。

期货日报本年度国内棉花减产格局确立,供应端呈现偏紧趋势,且下游纺织行业景气度仍处于扩张区间,消费趋于回暖。预计下半年棉价将振荡上行,目标位至18000元/吨。![]() 植棉成本持续抬升导致本年度新疆植棉面积减少,且播种以来天气欠佳,减产几成定局,为国内棉价偏强运行提供了基础。此外,新疆轧花厂产能不降反增,有可能引发抢收从而推升棉价,且下游纺织行业景气度仍处于扩张区间,积极宏观政策逐步落地,利于经济复苏、消费增长。植棉面积、单产预期下降成本抬升导致本年度新疆植棉面积减少。国家棉花监测系统发布的2022年中国植棉成本调查数据显示,机采棉租地植棉平均成本为2868元/亩,较2016年增长70.01%,比过去5年均值增长52.02%,呈逐年上涨趋势。按2022年籽棉亩产428公斤计算,机采棉收购均价5.98元/公斤,对应收益2559元/亩,租地农户约亏损309元/亩,农户基本不亏损但收益相对减少,因此本年度新疆植棉面积有所下降。天气方面,2023/2024年度棉花播种以来,国内主产区平均气温、降水、日照时数与往年相差较大。4月新疆大风降温、沙尘天气频繁,棉花播种出苗受阻;5月大范围降温雨雪天气致局部农田积水、幼苗受冻,大部分棉田重播2—4次。天气情况欠佳将导致单产下降。由于植棉面积减少且前期天气欠佳,国内棉花减产已成大概率事件,且预计减产幅度较大。调查数据显示,本年度新疆植棉面积下调至3681万亩,同比降幅7.1%,预计总产559.5万吨,同比减少10.6%;全国总产将降至607.6万吨,同比减少10.5%。减产将为棉价偏强运行提供基础。此外,轧花厂产能仍然过剩,可能引发抢收助推棉价。预计2023年度新疆送检的轧花厂数量与往年持平,但技改后轧花效率提高、产能增加,因此三季度籽棉收购季出现抢收的可能性较高,或助推棉价上涨。北半球总产量变化不大由于厄尔尼诺现象影响,预计北半球产棉区将呈现东涝西旱现象。目前北半球正值棉花生长期,印度棉区干旱但美国棉区则持续降雨;南半球棉花进入采摘季,厄尔尼诺现象影响较小。由于西南季风活动推迟影响降雨,印度本年度产量或下降。美国持续降雨,干旱区域大幅减少。从7—9月旱情季度预测情况看,美最大主产州得州旱情继续好转,利于棉花生长。预计全球棉花总产量变化不大。需求端景气度处于扩张区间从主要指标表现看,纺织行业景气度仍处于扩张区间。6月为纺企消费淡季,但纺织厂开工率仍处于高位,产销状况尚好,新订单、生产量和开机率指数均小幅回升。消费预期回暖提振棉价。从USDA公布的历年全球棉花国内消费量同比变化特征看,2023年棉花消费量同比回升且回升幅度较大的可能性较大。具体看,2021—2022年棉花消费量同比均为负值,从历史经验分析,2023年棉花消费量同比将大幅回升。从实际消费角度看,棉花的终端产品消费稳定性较高,历史回归特征相对明显。因此,消费预期回暖对棉价的支撑较强。期权市场情绪倾向于看涨。结合成交量PCR、各行权价成交量和隐含波动率等指标分析,目前期权市场情绪仍倾向于看涨。上半年棉花期权量价齐增,波动率也稳步上升。预计下半年波动率攀升趋势延续,对应期货价格将进一步上涨。总之,本年度国内棉花减产格局确立且供应端呈现偏紧趋势,需求消费亦趋于回暖,预计下半年棉价将振荡上行,目标位至18000元/吨。期权策略推荐单腿卖出或价差组合。当前建议卖出CF309-C-17000,四季度基本面利好发酵、波动率加速上升和看涨情绪出现后,建议卖出看跌期权或买入牛市看涨价差。

植棉成本持续抬升导致本年度新疆植棉面积减少,且播种以来天气欠佳,减产几成定局,为国内棉价偏强运行提供了基础。此外,新疆轧花厂产能不降反增,有可能引发抢收从而推升棉价,且下游纺织行业景气度仍处于扩张区间,积极宏观政策逐步落地,利于经济复苏、消费增长。植棉面积、单产预期下降成本抬升导致本年度新疆植棉面积减少。国家棉花监测系统发布的2022年中国植棉成本调查数据显示,机采棉租地植棉平均成本为2868元/亩,较2016年增长70.01%,比过去5年均值增长52.02%,呈逐年上涨趋势。按2022年籽棉亩产428公斤计算,机采棉收购均价5.98元/公斤,对应收益2559元/亩,租地农户约亏损309元/亩,农户基本不亏损但收益相对减少,因此本年度新疆植棉面积有所下降。天气方面,2023/2024年度棉花播种以来,国内主产区平均气温、降水、日照时数与往年相差较大。4月新疆大风降温、沙尘天气频繁,棉花播种出苗受阻;5月大范围降温雨雪天气致局部农田积水、幼苗受冻,大部分棉田重播2—4次。天气情况欠佳将导致单产下降。由于植棉面积减少且前期天气欠佳,国内棉花减产已成大概率事件,且预计减产幅度较大。调查数据显示,本年度新疆植棉面积下调至3681万亩,同比降幅7.1%,预计总产559.5万吨,同比减少10.6%;全国总产将降至607.6万吨,同比减少10.5%。减产将为棉价偏强运行提供基础。此外,轧花厂产能仍然过剩,可能引发抢收助推棉价。预计2023年度新疆送检的轧花厂数量与往年持平,但技改后轧花效率提高、产能增加,因此三季度籽棉收购季出现抢收的可能性较高,或助推棉价上涨。北半球总产量变化不大由于厄尔尼诺现象影响,预计北半球产棉区将呈现东涝西旱现象。目前北半球正值棉花生长期,印度棉区干旱但美国棉区则持续降雨;南半球棉花进入采摘季,厄尔尼诺现象影响较小。由于西南季风活动推迟影响降雨,印度本年度产量或下降。美国持续降雨,干旱区域大幅减少。从7—9月旱情季度预测情况看,美最大主产州得州旱情继续好转,利于棉花生长。预计全球棉花总产量变化不大。需求端景气度处于扩张区间从主要指标表现看,纺织行业景气度仍处于扩张区间。6月为纺企消费淡季,但纺织厂开工率仍处于高位,产销状况尚好,新订单、生产量和开机率指数均小幅回升。消费预期回暖提振棉价。从USDA公布的历年全球棉花国内消费量同比变化特征看,2023年棉花消费量同比回升且回升幅度较大的可能性较大。具体看,2021—2022年棉花消费量同比均为负值,从历史经验分析,2023年棉花消费量同比将大幅回升。从实际消费角度看,棉花的终端产品消费稳定性较高,历史回归特征相对明显。因此,消费预期回暖对棉价的支撑较强。期权市场情绪倾向于看涨。结合成交量PCR、各行权价成交量和隐含波动率等指标分析,目前期权市场情绪仍倾向于看涨。上半年棉花期权量价齐增,波动率也稳步上升。预计下半年波动率攀升趋势延续,对应期货价格将进一步上涨。总之,本年度国内棉花减产格局确立且供应端呈现偏紧趋势,需求消费亦趋于回暖,预计下半年棉价将振荡上行,目标位至18000元/吨。期权策略推荐单腿卖出或价差组合。当前建议卖出CF309-C-17000,四季度基本面利好发酵、波动率加速上升和看涨情绪出现后,建议卖出看跌期权或买入牛市看涨价差。

本文链接地址是https://www.qihuo88.net/qhzx/26259.html,转载请注明来源