国家发改委印发《“十四五”扩大内需战略实施方案》,对市场影响几何?

为深入贯彻落实“十四五”规划《纲要》和《扩大内需战略规划纲要(2022—2035年)》,近日,国家发展改革委印发《“十四五”扩大内需战略实施方案》(以下简称《实施方案》),《实施方案》针对制约扩大内需的主要因素,围绕“十四五”时期实施扩大内需战略主要目标,明确了重点任务和重要举措。

《实施方案》明确,“十四五”时期实施扩大内需战略的主要目标是:促进消费投资,内需规模实现新突破;完善分配格局,内需潜能不断释放;提升供给质量,国内需求得到更好满足;完善市场体系,激发内需取得明显成效;畅通经济循环,内需发展效率持续提升。

据期货日报记者了解,中共中央政治局12月6日召开会议,分析研究2023年经济工作。会议指出,把实施扩大内需战略同深化供给侧结构性改革有机结合起来,突出做好稳增长、稳就业、稳物价工作,要着力扩大国内需求,充分发挥消费的基础作用和投资的关键作用。

方正中期期货研究院首席宏观经济研究员李彦森表示,《实施方案》是对中共中央、国务院印发的《扩大内需战略规划纲要(2022—2035年)》的进一步细化和落实。《实施方案》更多着眼于刺激消费和优化投资,核心在于结构的优化,而非总量的扩张,并且更偏向下游消费者,因此对于大宗商品市场而言,整体并非明确的利空或利多,仅在情绪层面有一定利好影响。从具体方面看,结构转型尤其是绿色能源的加速推动,可能间接对新材料、储能等行业,以及有色金属等上游原材料带来利好影响。而对于房地产,《实施方案》继续坚持“房住不炒”的大方针不变,对于黑色等产业链来说,在短暂修复之后,仍处于长期下行的趋势之中,存量博弈的市场环境不变。但优化投资,尤其是交通基础设施等一定程度上弥补需求的损失。此外,股市中关于结构转型或新能源相关个股或行业,可能将受到潜在的利多影响。

一德期货股指分析师陈畅表示,在外需走弱、出口承压的背景下,2023年稳内需、扩内需的必要性和紧迫性增加。消费和地产是提振内需的两大重要抓手,从市场角度来看,地产方面目前供给侧政策围绕信贷、债券和股权三个维度已经应出尽出,但由于地产很大程度上还取决于居民对于未来收入和经济基本面的预期,因此后期可能还会继续出台一系列需求侧有关的政策来提振地产信心。消费方面,在外需走弱、出口承压的背景下,出口产业链业绩预期相对不佳,而内需相关产业链在稳增长政策作用下,业绩预期有望得到改善。

中国国际期货高级研究员汤林闽表示,过去十年,平均看来,在GDP增长的“三驾马车”中,消费的贡献度超过一半,投资的贡献度接近40%。因此,“十四五”时期扩大内需将会对国民经济起到很大的提振作用,相应地,股市大盘,股市和债市的内需相应板块如基建、消费、制造业等,以及商品市场相关板块如黑色板块、有色板块等,都会受到利好支撑。就商品市场而言,《实施方案》在消费方面提出“增加健康、营养农产品和食品供给”“增加智能家电消费,促进家庭装修消费,推动数字家庭发展”“加强停车场、充电桩、换电站、加氢站等配套设施建设”,以及“大力推广新能源汽车和新能源、清洁能源船舶”等,在投资方面提出加快或加强交通、能源、水利和新型基础设施建设等。相应地,农产品板块的部分品种,有色板块的铜、铝、锌、镍,黑色板块的螺纹钢、热卷,能化板块的天然气等品种有相对较大的获益可能性,后市的投资主线主要有两条:消费领域看有色和农产品,投资领域看与基建相关品种。

金瑞期货铜研究员龚鸣表示,扩大内需有明确、切实的《实施方案》,未来内需对经济增长的贡献将稳步提升,我国经济平稳健康可持续发展可期,对于商品市场稳健运行、发挥价格发现以及风险管理功能大有裨益,主要体现两方面:一是实体产业基础是商品市场定价的底气,内需稳步扩大后,有助于商品市场定价权向国内倾斜。二是有助于商品市场平稳运行。从商品供需角度来看,内需占比提升后,商品受到外需影响边际减弱,特别是当前国际形势依然复杂严峻,外需依赖度过高不利于商品价格稳定。

龚鸣表示,《实施方案》的拓展导向以及产业布局以制造业为根基,重点发展新基建、制造业转型升级等“经济新动能”,这直接利好的商品板块主要有两个:一是黑色建材、化工等内需型工业品,考虑到投资方向中着重强调了重点领域的基础设施建设,未来十年基建领域有望保持较好增速;二是以铜、锂、白银为代表的新能源领域金属,双碳背景下,新能源领域有望保持较高增速。但是值得注意的是,《实施方案》涉及领域广泛、设计实施周期偏长,对于商品市场是较为长期的利好,短期的投资节奏还需要结合当前宏观变化,以及商品自身供需的情况进行判断。

新湖期货研究团队分析称,扩大内需对大宗商品消费无疑有利好作用。国内村镇消费潜力巨大,汽车、家电、电子等消费品均在村镇有较大消费潜力。另外,家庭分布式光伏在农村也有非常广阔的市场,相关消费的增长将提振有色金属在内的大宗商品消费。绿色消费不断得到大众的认可,也将推进减碳相关市场的快速发展,其中新能源继续领跑减碳,新能源汽车、太阳能、风电等新能源领域则成为有色金属消费的重要增长点,并继续在这方面发力,其中新能领域关联性强的金属获利更大。

对于化工板块而言,新湖期货研究团队表示,外需受到海外经济衰退的影响将下滑,内需弥补外需的不足。国内化工仍然处于产能投放周期,内需的提升将有助于消化新增产能,由于能源价格高位,化工品生产利润压缩严重,内需的提升有利于企业利润的扩大,有利于利润在产业链各环节的顺畅传导。此外,内需的扩大还有利于中国企业争夺商品的全球定价权。

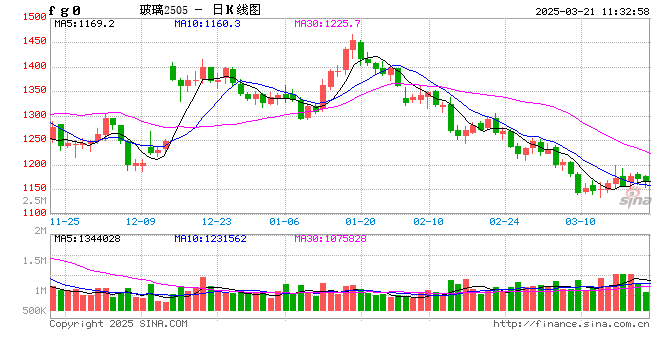

预期提振,玻璃期货价格上涨

近段时间以来,玻璃期货价格持续上涨。昨日,玻璃期货主力合约涨幅近4%。

浙商期货研究中心黑色团队首席分析师江文敏表示,高库存、弱需求、产能过剩一直是压制浮法玻璃价格的主要因素。从今年5月开始,多数浮法玻璃厂出现了亏损,延续至今。6月以来,行业开始产能出清,多条浮法玻璃产线陆续冷修,日熔量从年初17.5万吨下降至目前16万吨左右,降幅8.6%,本周继续有产线冷修。玻璃库存虽然仍处于高位,但本周普遍产销改善,整体环比去库5.25%。下游房地产利好政策频出,无论是“金融支持房地产16条”和“纾困房企三支箭”从融资端给予支持,还是昨日国家发改委印发《实施方案》从需求端促进居住消费健康发展,都对作为房地产后周期的浮法玻璃的预期有所提振。市场对明年保竣工成效的信心增强。

国投安信期货玻璃研究员周小燕表示,玻璃期货价格上涨是受预期转好和现货端好转的双重影响。疫情防控措施优化调整,再加上地产“三支箭”,宏观情绪好转。而现货端,近期华北、华东、华中、华南产销走好,库存下降,其中沙河地区近期冷修了两条产线,供给压力也得到缓解,成交价格回升。

方正中期期货高级研究员魏朝明分析称,玻璃行业2023年供需环境向好,企稳回升概率增加。《建材行业碳达峰实施方案》按照国家总体部署,结合建材行业实际情况,提出2030年前建材行业实现碳达峰,鼓励有条件的行业率先达峰。一系列举措在有力促进平板玻璃行业节能降碳水平的同时,将显著改善玻璃行业供给过剩状况下低成本竞争的局面。近期房地产领域相关政策文件密集出台,《关于做好当前金融支持房地产市场平稳健康发展工作的通知》《关于商业银行出具保函置换预售监管资金有关工作的通知》等对保持房地产融资平稳有序、积极做好“保交楼”金融服务、促进房地产行业健康发展等做了细致的安排。房地产领域信贷、债券、股权融资“三支箭”接连射出,房地产市场悲观预期有望被逆转。从开工到竣工的先后逻辑关系推断,房地产竣工端有大量真实的需求待释放。前期房地产企业高周转模式下,国内期房销售面积占比一度超过80%,已售商品房的保质如期交付是提振购房者信心的关键,随着相关政策落地见效,房地产竣工需求的释放将成为接下来玻璃行业的看点。

展望后市,魏朝明表示,目前玻璃期货价格涨势有一定延续性,主力合约上方压力位关注玻璃行业平均生产成本1750元/吨一线。目前玻璃生产企业高库存状况尚未显著改观,玻璃生产企业出售库存产品以改善现金流状况的压力仍在,在不亏损的状况下,原片销售意愿有望进一步增强,建议投资者明晰市场风险,谨慎灵活操作。

在江文敏看来,尽管落后产能出清和高龄窑炉冷修缓解了产能过剩,但高库存的压力仍在,且随着气温下降和假期临近,短期下游深加工需求减少,玻璃期货2301合约受现货价格制约,进一步上涨空间有限。从长期来看,地产开工面积近两年下降较多,保竣工政策落实到位以后,未来地产需求恐出现下滑,远月合约也需谨慎。

周小燕认为,玻璃期货价格上涨的持续性最终需要看地产的销售竣工能否实质性好转,如果看到积极信号,玻璃的上涨具有可持续性。

本文链接地址是https://www.qihuo88.net/qhzx/20444.html,转载请注明来源