本文链接地址是https://www.qihuo88.net/qhzx/9858.html,转载请注明来源

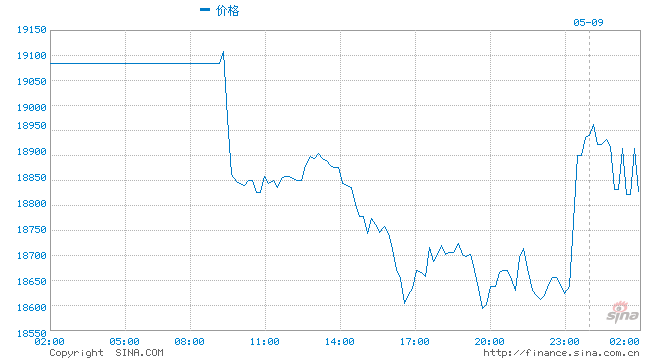

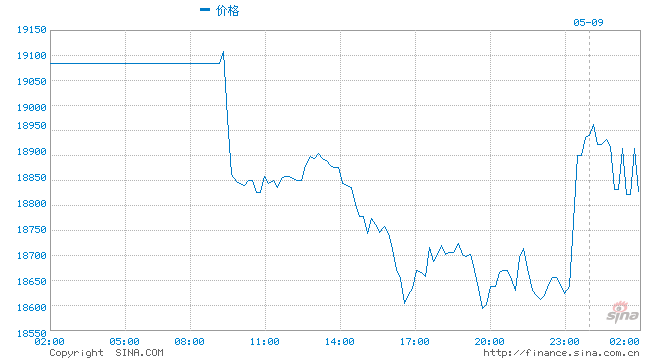

【导读】 天风期货 1、背景 在经历了史诗级的价格波动之后,LME镍交易终于确定重启,但这可能并不是这次事件的终点,更不会是镍定价之争的完结。 由于LME镍可交割品的特殊性(仅包含注册的一级镍),加之当下的矛盾在于可交割品的低库存与空头头寸规模的不匹配,因此本质上这是一场围绕着可交割品供需平衡表的博弈。…

本文链接地址是https://www.qihuo88.net/qhzx/9858.html,转载请注明来源