本文链接地址是https://www.qihuo88.net/qhzx/6501.html,转载请注明来源

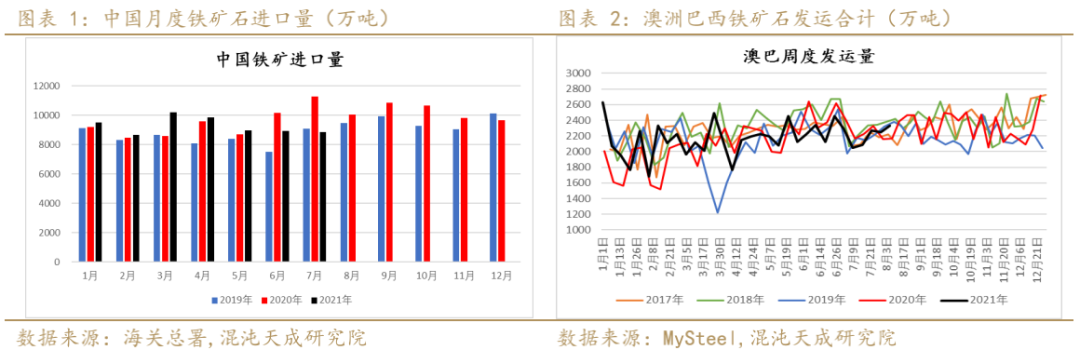

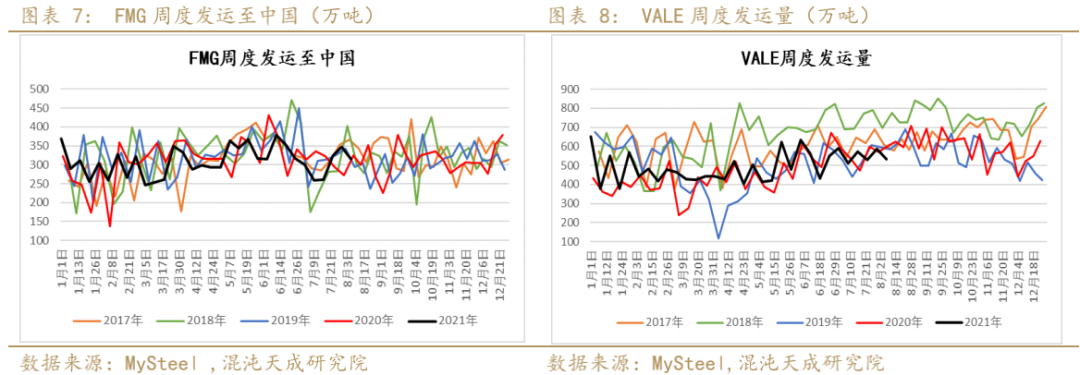

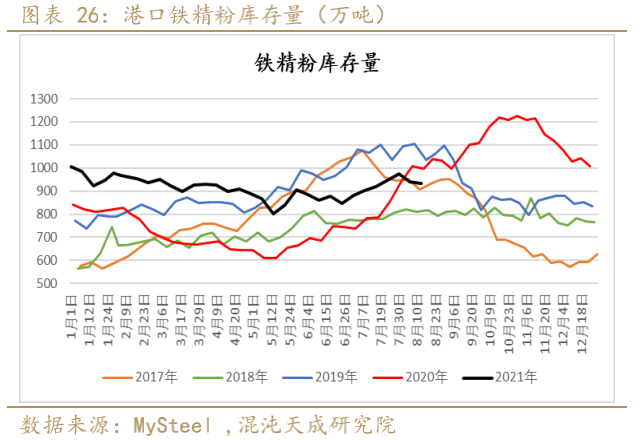

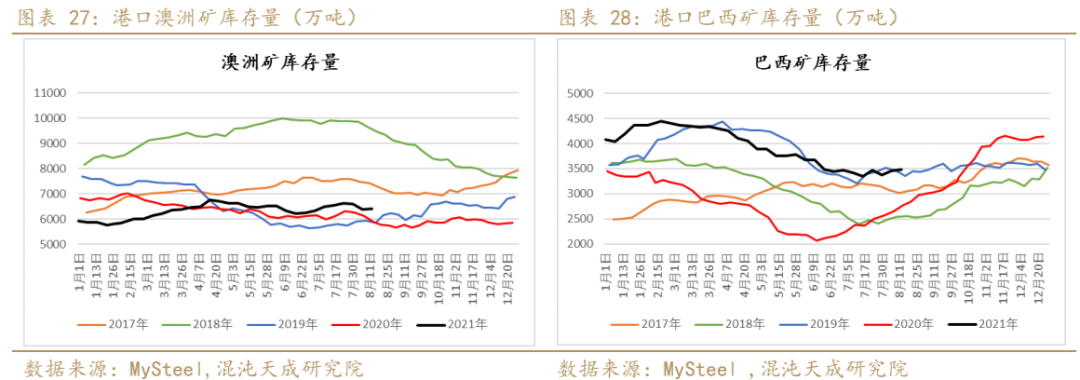

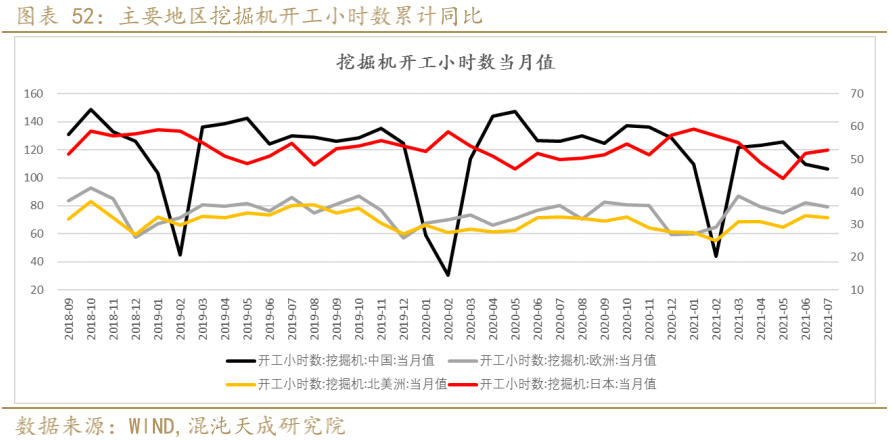

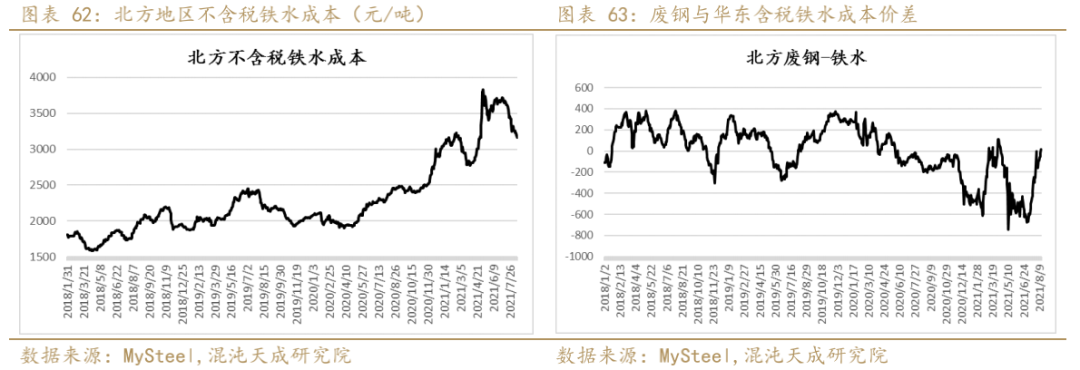

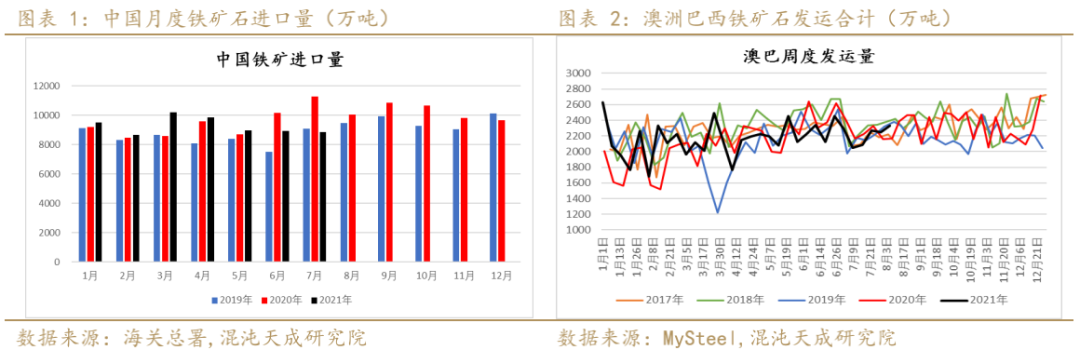

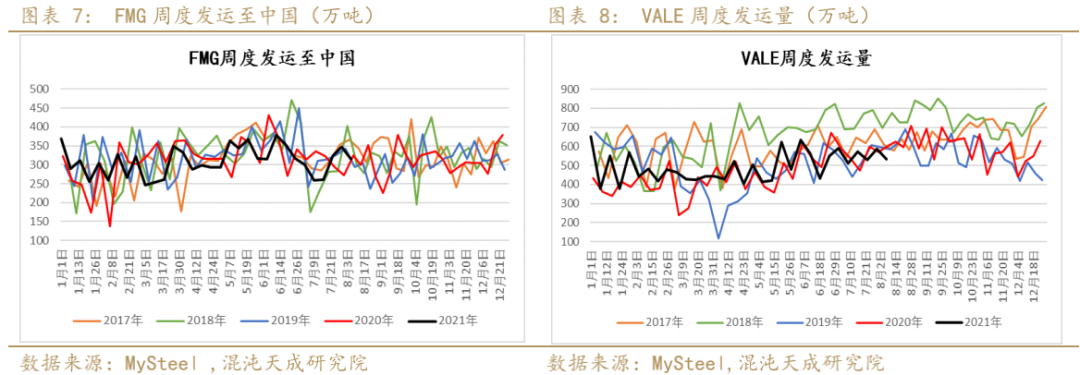

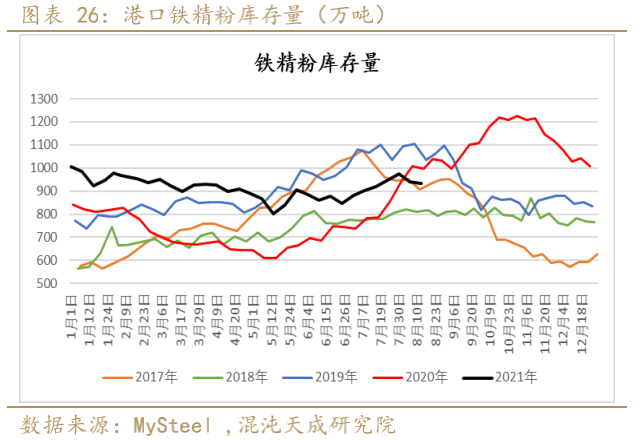

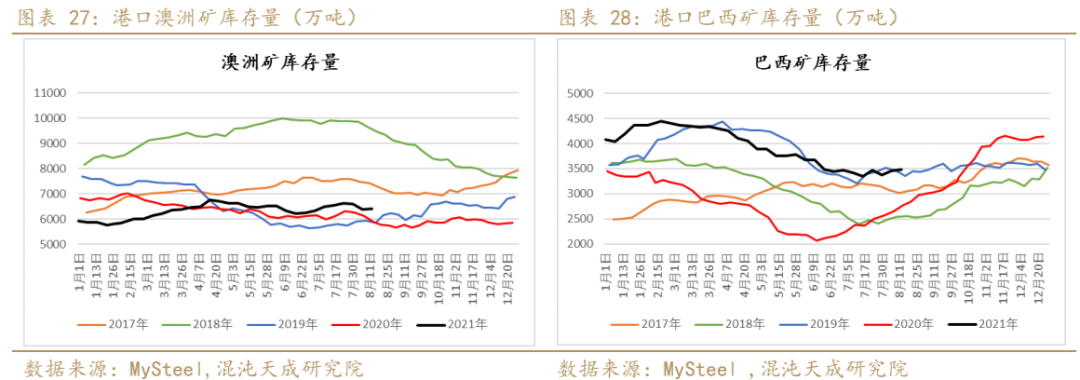

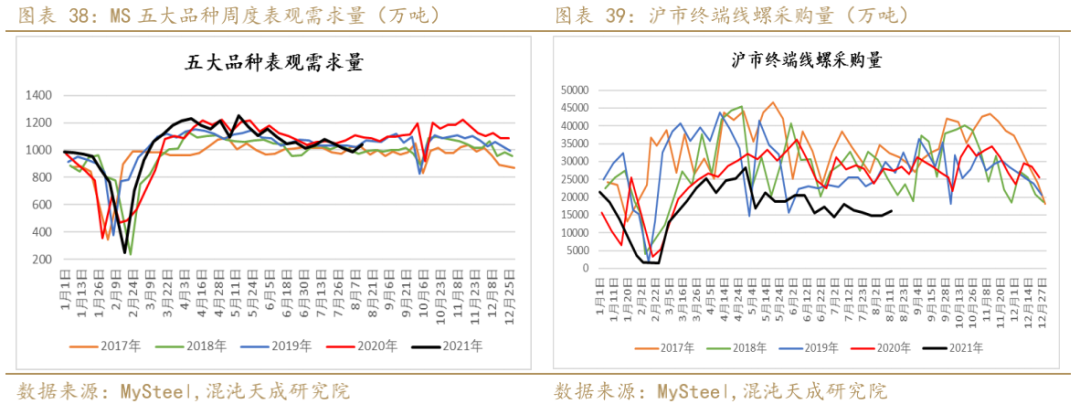

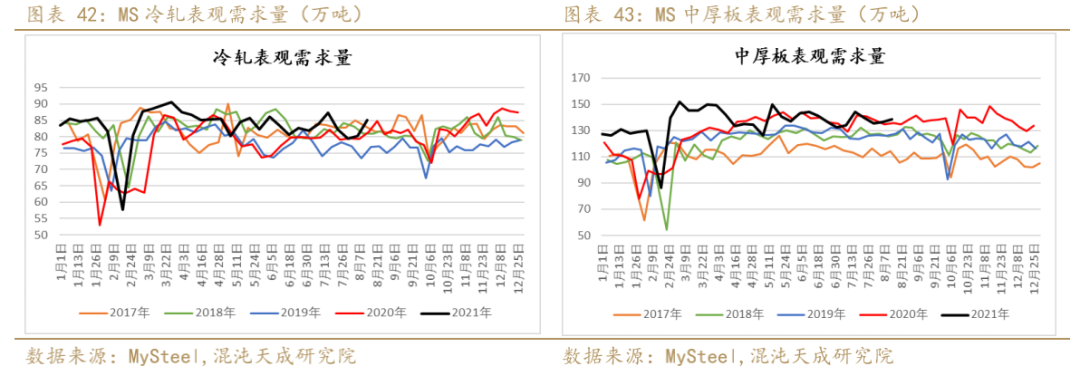

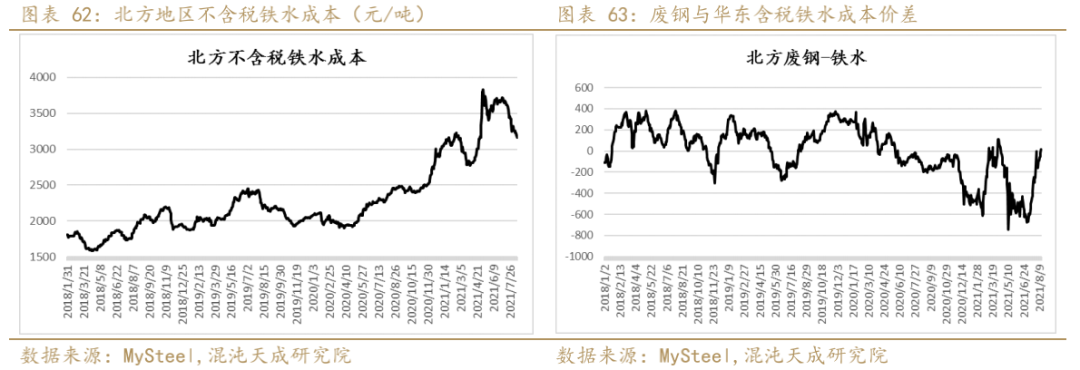

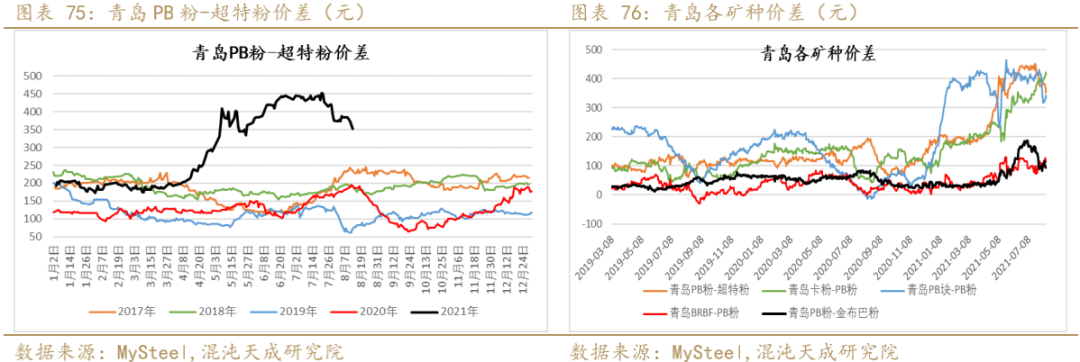

【导读】2021年08月14日 工业品-矿钢 钢材供应回升,需求表现决定未来钢价 观点概述: 从近期澳巴发运及港口到货情况来看,进口矿资源供应宽松,但由于港口压港处于历史高位,短期港口有效资源供应受限。此外,国内矿仍受安全检查等影响,产量继续下滑。钢厂整体生产仍受限产政策压制,但随着利润回升,部分检修高炉复产,铁水产量略有提升,部分低库存钢厂仍有采购补库的需…

本文链接地址是https://www.qihuo88.net/qhzx/6501.html,转载请注明来源