卓创资讯电解铜分析师:王军伟

【导语】5-6月电解铜价格总体呈现V字型走势。5月高铜价对需求带来抑制效应,叠加美债务上限问题困扰,造成全球宏观情绪指引向下,铜价共振下跌,而伴随铜价跌至低位,带动投机需求以及下游终端订单释放,海内外宏观情绪同样转暖,电解铜价格表现深V反转,但中长期供应增量可期,预计未来电解铜价格中枢有向下可能,重点关注风险点美联储议息会议以及国内需求释放强度。

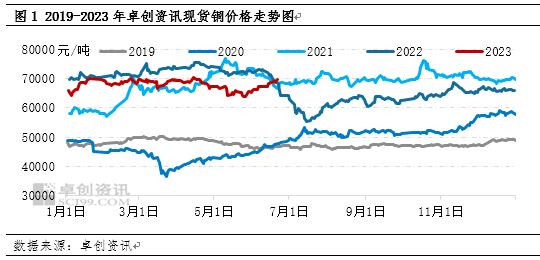

5-6月份以来电解铜价格呈现V字型走势,5月国内现货铜价较5月初下跌2035元/吨,跌幅3.02%,期间最高价67500元/吨,最低价63830元/吨,振幅5.45%,而6月国内现货铜走势较5月底上涨4350元/吨,涨幅高达6.67%,6月最高价69610元/吨,最低价65980元/吨,振幅5.56%。通过价格走势对比发现,6月涨幅超过了5月的跌幅,振幅较5月振幅有所扩大。

分析来看,5-6月电解铜价格先涨后跌的原因主要有4点:第一,5月美国债务上限问题反复,带来较强避险情绪,美元指数不断上行,从而对铜价带来较强压力;第二,进入5月后国内市场需求表现较为疲软,下游高价接货意愿低,精铜杆厂月初开工率表现下滑,铜需求释放力度持续偏弱,因此铜价表现高位下跌;第三,美国债务上限初步协议达成,并通过众议院决议以及国内方面央行提前降息落地以及对后期一揽子刺激内需措施的预期强化,海内外宏观延续偏暖基调,对全球宏观市场提振作用较强,从而对铜价有较强带动作用;第四,5月底铜价跌至较低水平,刺激部分投机需求释放以及国内下游低价补库,从而表现出低价接货意愿较强,库存表现持续去库,国内社会库存维持低位,也带动铜现货升水刷新年内新高水平。因此在库存较低以及宏观偏暖背景下,铜价止跌回涨。

即将进入下半年,电解铜价格高位承压风险加大,基于供需数据来看,中长期来看电解铜价格“底气”稍显不足,国内冶炼厂开足马力,产能利用率高位,而需求端铜价格中枢再度上移至高位对需求端形成抑制效应,库存或呈现缓慢累库趋势,低库存的压力或在7月之后有所缓解,预计电解铜价格中长期仍有下行可能。具体来看:

下游需求有前景释放强度瞄铜价

国内主要下游终端需求中电力占据将近半壁江山,其次家电以及交通运输,最后是建筑以及电力行业。从各个下游领域表现来看,电力行业对铜需求仍表现较强韧性、建筑行业对铜需求拉动作用不强,家电、汽车方面主要是受益于较强复苏力度以及新能源汽车火热表现对铜需求仍有增量需求。

电力方面

国家电网加大投资,发挥投资对经济社会的拉动作用,2023年电网投资将超过5200亿元,再创历史新高,1-5月份,全国主要发电企业电源工程完成投资2389亿元,同比增长62.5%。其中,太阳能发电982亿元,同比增长140.3%;核电269亿元,同比增长66.5%。电网工程完成投资1400亿元,同比增长10.8%,目前电网工程投资完成计划26.92%,下半年来看,仍有较大的增长空间,但下游终端释放的同时还有另外一个重要影响因素,铜价。当前铜价处于相对高位,对于初级加工端,高铜价以及高升水对下游工厂补库积极性带来抑制效应,部分铜杆厂计划停产检修,同样下游终端订单更多于铜价低位释放更为流畅,因此对下半年展望,铜消费仍存韧性,或表现铜价高位抑制效应强化,而低价需求也将释放出较多需求增量,参考价格区间68000-70000元/吨高价区间,65000元/吨以下为低价区间。

家电方面

家用空调改善力度较强,从2022年12月下旬至2023年5月28日,国内市场线上平台空调产品的零售额同比增长超过10%,零售量同比增幅超过了7%,同期内,线下体系的零售增势同样喜人,其中线下空调产品零售额同比增长幅度高达34%,而相应的零售量增幅为33%。由于天气高温以及行业促销活动对产销规模的上升起到了较强推动力,关注中期季节性淡季带来消费降级,从而库存去库力度减弱的风险。

汽车方面

乘用车市场信息联席会发布数据显,5月国内狭义乘用车市场呈现生产、批发走高,零售持续回暖的走势特征。5月,国内狭义乘用车共生产198.5万辆,同比增长18.7%、环比增长14.8%。批发199.7万辆,同比增长25.4%,环比增长12.4%。零售174.2万辆,同比增长28.6%,环比增长7.3%。汽车行业来看,新能源汽车渗透率呈上升趋势,充电设施的扩张也将加速新能源汽车的普及,新能源的持续增长,仍将助力铜需求的增量,新能源汽车耗铜量为传统能源车的近4倍,因此汽车方面对铜需求仍有提振作用。

建筑方面

国家统计局数据显示,2023年5月行业开发投资完成额为10187亿元,较2023年4月环比上升6.8%;商品房销售额数据为10037亿元,较2023年4月环比上升9.0%;商品房面积数据为8804万平,较2023年4月环比上升14.5%;开发资金来源为10803亿元,较2023年4月环比上升3.4%;新开工面积为8503万平,较2023年4月环比上升19.8%;施工面积为779506万平,较2023年4月环比上升1.1%;竣工面积为4148万平,较2023年4月环比下降2.5%。目前房地产仍处于缓慢复苏过程,复苏路径仍存较大不确定性,对铜当前需求支撑作用不强。

综合来看,下游终端需求表现看,电力方面表现有较强的韧性,空调有增量,关注中期转弱的风险,汽车仍有一定提振作用,房地产表现有所拖累,整体表现底部韧性强,但需求不仅仅从量的角度去考量,也应该关注释放的节奏,对铜需求强度或带来较大影响,而需求释放节奏更多取决于铜价波动,因此铜价处于高位区间时,需求释放的节奏影响或大于总量的影响。

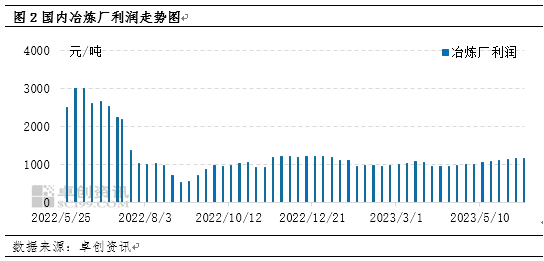

利润仍存,企业生产积极性高

通过数据调研来看,目前冶炼厂仍存生产利润,按照年度排产计划生产意愿较高,具体来看,当前冶炼厂利润居于1177元/吨左右水平,调研显示除了检修企业,非检修冶炼厂企业维持满产意愿较强。6月集中检修期接近尾声,7月暂无新增检修企业,因此从当前的利润水平以及排产计划来看,下半年电解铜供应仍将有增无减的局面。

综上,通过铜行业基本面数据对比来看,电解铜仍将呈现供增需有韧性格局,当前铜价处于区间偏高位置,需求端主要取决于铜价对需求释放强度带来的扰动,中长期伴随供应带来的增量或对铜价带来一定的压力。因此预计铜价下半年运行中枢有所下移。

本文链接地址是https://www.qihuo88.net/qhzx/26224.html,转载请注明来源