方正中期期货黑色建材研究中心魏朝明

第一部分玻璃行情回顾

一、玻璃期货行情回顾

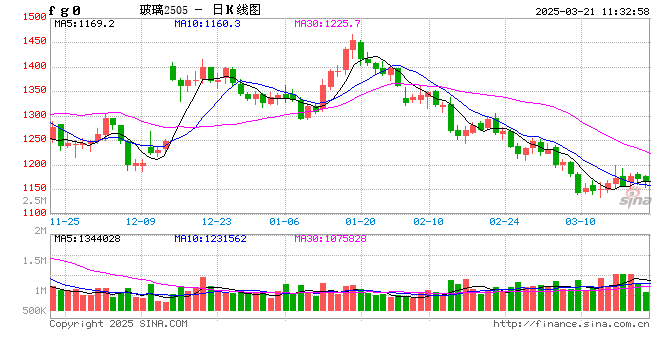

图1-1玻璃主力合约价格元/吨

资料来源:wind、方正中期研究院

2022年伊始,玻璃在竣工需求预期的推动下走出靓丽的升势,主力合约一度触及2400元关口。春节过后,期货盘面基于季节性淡季回调,一季度末盘面围绕1850元一线波动。

3月至5月,山东、河北等玻璃主产区与华东主销区接连受到疫情影响,下游需求恢复缓慢,期待中的下游补库高峰久候不至,生产企业库存库存持续累积。一度物流运输受限,短期放大了供需矛盾,但市场对疫情之后的需求释放仍有较好预期,盘面波动中枢小幅下降至1800元一线。

6月疫情对产区销区的冲击过后,市场开始正视房地产市场的低迷,同时南方雨水增多北方持续高温,户外施工受到一定程度影响,下游本已偏弱的补库需求或再度延后。对雨水偏多天气库存货物质量担忧增加了行业的恐慌氛围,期货盘面连续下台阶并于6月末1600-1500-1400元关口支撑力度。

玻璃成交量稳步走高;9月合约成为主力合约后,持仓量连续跃升。多空双方的博弈焦点是玻璃今年有没有需求旺季,持仓量之高,显示市场分歧之大。最终,玻璃行业等来了一个温吞的“旺季”。承载着全年希望和憧憬的“金九银十”在期待中若隐若现。尽管受诸多因素扰动,需求仍有所释放,玻璃在产产能波动下降,价格相对平稳。临近年末行业总体维持了产销平衡,但仍面临高库存的重压,近月合约持续走弱。

2022年玻璃合约成交量变化相对平稳,持仓量创出历史新高并持续高位徘徊。主力合约持仓两度触及百万手关口,是值得铭记的时刻。

二、玻璃现货行情回顾

图1-2玻璃5mm规格出厂价格元/平方米

资料来源:卓创资讯、方正中期研究院

2022年元旦过后,玻璃现货受节前备货带动有所去库,价格企稳并有不同幅度回升,其中华中区域现货表现强于华北。春节过后,下游订单不及预期,华北价格率先走弱。

3月至5月,下游需求恢复缓慢,期待中的下游补库高峰久候不至,生产企业库存库存持续累积。一度物流运输受限,放大了供需矛盾,现货价格稳中趋弱,但仍保持在成本线上方。6月雨水偏多,对库存原片质量担忧增加了行业的恐慌氛围,现货价格连续下台阶。

7月底,旺季预期带动行业短暂去库,价格有所回升。最终,玻璃行业等来了一个温吞的“旺季”。尽管受诸多因素扰动,需求仍有所释放,玻璃在产产能波动下降,价格相对平稳。

10月末旺季预期不再,现货价格再度走弱,年末现货价格接近7月下旬的年度低点。

第二部分玻璃生产供应及进出口情况分析

一、浮法玻璃生产供应分析

(一)玻璃年度产能先增后降

站在2021年底眺望2022年时,市场对2022年3-4月的传统淡季玻璃产线的冷修规模抱有期待,一季度玻璃产线冷修数量增多,似乎梦想照进现实。二季度南方地区产线复产及新投产数量大超预期,产线冷修的消息却不多见,整个上半年玻璃供给维持高位运行。

行业的困难状况使得企业冷修意愿增强,下半年浮法玻璃在产产能持续去化。截至12月上旬,浮法玻璃日熔量161840吨,而6月中旬的日熔量历史高点176825吨,在产产能下降8.47%。

2022年1-11月行业产量100456万重量箱,同比下降0.35%;预估2022年全年浮法玻璃产量109456万重量箱;预估2023年浮法玻璃产量110000万重量箱,产量和2021年基本持平。

图2-1浮法玻璃产线变动

资料来源:卓创资讯、方正中期研究院

窑炉冷修与否和窑炉工作年限的关系并不是严格对应的,需求旺盛利润良好的年份冷修量偏少,需求预期弱的年份冷修量偏多,比如2020年。年初市场预期2022年是冷修大年,这一点已经得到事实验证。当前从在产窑炉点火时间分布看,10年及以上的产线有25条,日熔量共计16300t/d,这些窑炉保持安全工况产出优等品的能力将持续受到时间检验。

图2-2浮法玻璃产线利润情况

资料来源:卓创资讯、方正中期研究院

从利润角度看,2022年下半年全行业亏损态势是历史罕见的,2020年现货1200元时,行业整体仍然有利润,部分企业依然安排了冷修;部分高龄窑炉保温效果变差,在不能正常生产优等品合格品之前,生产成本已高于行业平均成本。历经半年的深度冷修,工况及利润不佳的产线已基本退出。春节前后的季节性淡季玻璃企业会采取什么样的生产策略,需要市场价格的指引。玻璃生产线从冷修到重新点火进入正常工况,需要6个月左右时间,重修窑炉耗费巨量的人力物力,因此玻璃生产具有显著的刚性约束。此外,光伏玻璃生产线建设对耐火材料需求,增加了浮法玻璃企业安排冷修的难度。目前在市场预期内的计划冷修浮法玻璃生产线日熔量难以与淡季需求季节性下降的幅度相适应。从往年情况看,下游玻璃贸易商及深加工企业有一定冬储需求,但一年多来的市场状况给下游企业留下深刻印象,心态相对积极的贸易商承受了较大压力,贸易商群体整体库存策略趋于保守,冬储难以成为托举玻璃价格的力量。综合供需形势的变化,玻璃企业冷修的增量空间相对有限,后期需关注冷修已接近或超过6个月的产线点火复产的可能性。

2021年底,国家发展改革委等有关部委先后发布《关于强化能效约束推动重点领域节能降碳的若干意见(发改产业〔2021〕1464号)》、《冶金、建材重点行业严格能效约束推动节能降碳行动方案(2021-2025年)》及《高耗能行业重点领域能效标杆水平和基准水平(2021年版)》等文件,为平板玻璃等高耗能产业在新时代高质量发展,科学有序做好节能降碳技术改造勾画出清晰的时间表和路线图。到2025年,通过实施节能降碳行动,钢铁、电解铝、水泥、平板玻璃行业能效达到标杆水平的产能比例超过30%,行业整体能效水平明显提升,碳排放强度明显下降,绿色低碳发展能力显著增强。《高耗能行业重点领域能效标杆水平和基准水平》把平板玻璃按熔窑规模分为两类:产能≥500吨/天≤800吨/天的生产线,单位产品能耗基准水平为13.5千克标准煤/重量箱,标杆水平为9.5千克标准煤/重量箱;产能>800吨/天的生产线,单位产品能耗基准水平为12千克标准煤/重量箱,标杆水平为8千克标准煤/重量箱。

2022年6月29日,工信部网站发布《工业信息化部等六部门关于印发工业能效提升行动计划的通知》,要求到2025年,重点工业行业能效全面提升,...钢铁、石化化工、有色金属、建材等行业重点产品能效达到国际先进水平,规模以上工业单位增加值能耗比2020年下降13.5%。建材行业:加强全氧、富氧、电熔等工业窑炉节能降耗技术应用,实施水泥、平板玻璃、建筑卫生陶瓷等生产线节能技术综合改造,推广水泥高效篦冷机、高效节能粉磨、低阻高效旋风预热器、浮法玻璃一窑多线、陶瓷干法制粉等,积极推进水泥窑协同处置。

正如一位经济学家所指出的那样,深化供给侧结构性改革必须在提高供给体系质量和效率上做文章,提升供给结构对有效需求的适配性,不能形成不符合发展方向和市场需求的落后产能和产品,造成社会资源和财富浪费。2022年11月8日出台的《建材行业碳达峰实施方案》按照国家总体部署,结合建材行业实际情况,提出2030年前建材行业实现碳达峰,鼓励有条件的行业率先达峰。同时,提出了“十四五”、“十五五”两个阶段的主要目标。“十四五”期间,水泥、玻璃、陶瓷等重点产品单位能耗、碳排放强度不断下降,水泥熟料单位产品综合能耗降低3%以上。“十五五”期间,建材行业绿色低碳关键技术产业化实现重大突破,原燃料替代水平大幅提高,基本建立绿色低碳循环发展的产业体系。《实施方案》提出一系列节能降碳措施,包括发挥政策、标准、市场的综合作用,引导退出低效产能;加快清洁绿色能源应用,有序提高天然气和电的使用比例,推动大气污染防治重点区域逐步减少直至取消建材行业燃煤加热、烘干炉(窑)、燃料类煤气发生炉等用煤;加快推广节能降碳技术装备等。由此我们可以知道玻璃行业的前途在于产能优化和技术创新。这些举措在有力促进平板玻璃行业节能降碳水平的同时,将显著改善玻璃行业供给过剩状况下低水平竞争的局面。

二、玻璃进出口情况分析

图2-3浮法玻璃月度进出口量

资料来源:卓创资讯、方正中期研究院

国内作为世界上最大的玻璃生产地和消费地,2020年-2021年由于较高的房地产需求,历史性地从玻璃净出口国成为净进口国,2022年国内需求走弱,玻璃出口量再度大于进口量。数据显示,2022年1-10月中国浮法玻璃出口量1121.81万重量箱,同比增长81.08%,预计2022年全年出口量1350万重量箱;2022年1-10中国浮法玻璃进口量401.93万重量箱,同比下降55.5%,预计2022年全年进口量480万重量箱。基于当前玻璃价格水平和供需形势的最新变化,预估2023年出口量810万重量箱,进口量800万重量箱。

第三部分玻璃需求情况

平板玻璃主要用于建筑领域、汽车行业、光伏电子行业及包括制镜家具在内的生活装饰行业等。房地产竣工端的偏弱态势导致玻璃需求量显著下滑。2022年1-10月浮法玻璃消费量86791.12万重量箱,同比下滑1.63%;线性外推估计2022年全年浮法玻璃消费量105000万重量箱;基于房地产竣工面积跃升的可能,2023年浮法玻璃消费量初步估计为110000-115000万重量箱。同时,长周期来看,房地产竣工面积跟随新开工面积的回落而回落是难以避免的。

图3-1浮法玻璃月度消费量

资料来源:隆众资讯、方正中期研究院

一、2023年新房竣工端需求值得期待

如我们一再强调的那样,玻璃需求和房地产竣工关系紧密,商品房新开工及销售这些慢变量和当期玻璃需求没有必然的逻辑关系。当前市场关注房企拿地销售新开工的弱势,并不会立刻导致竣工需求下滑;相反,前期已销售期房不如约竣工交付,会影响购房者信心,从而反映到期房销售数据和整体销售数据上。

2022年四季度,房地产领域相关政策文件密集出台。《关于做好当前金融支持房地产市场平稳健康发展工作的通知》、《关于商业银行出具保函置换预售监管资金有关工作的通知》等对保持房地产融资平稳有序、积极做好“保交楼”金融服务、促进房地产行业健康发展等做了细致的安排。房地产领域信贷、债券、股权融资三支箭接连射出,房地产市场悲观预期有望被逆转。2015至2020年房地产新开工面积连年保持高增长并于2020年达到历史高峰;2020年房地产新开工面积224433.13万平方米,较2015年增幅45.3%。值得关注的是竣工面积增速显著弱于新开工面积增速。2020年房地产竣工面积91218.23万平方米,较2015年竣工面积100039.1万平方米下降8.8%;尽管2021年房地产竣工面积增长至101411.94万平方米,亦低于2016年竣工面积的106127.7万平方米及年度竣工面积历史高点2014年的107459.05万平方米。前期房地产企业高周转模式下,国内期房销售面积占比一度超过80%,从开工到竣工的先后逻辑关系推断,房地产竣工端有大量真实的需求待释放。已售商品房的保质如期交付是提振购房者信心的关键,随着相关政策落地见效,房地产竣工需求的释放将成为接下来玻璃行业的看点。

2012-2015年,竣工面积与近三年新开工面积均值的比值稳定在56%左右;2016年房地产市场好转,竣工面积快速上扬,竣工面积与近三年新开工面积均值的比值上冲至63.6%;2017年-2020年房地产企业高周转模式下,新开工面积增速显著领先于竣工面积增速,竣工面积与近三年新开工面积均值的比值连续下台阶;2021年竣工面积刚性增长,销售面积年中见顶回落,竣工面积与近三年新开工面积均值的比值回升;2022年房企资金面紧张限制了竣工面积的合理增长,竣工面积与近三年新开工面积均值的比值与2021年基本持平。从乐观情况看,上一年度的竣工延后会导致新的年度竣工量提升;2023年或延续2021年的竣工面积增长态势,年度竣工面积或达到110000万平方米,较2021年竣工面积增长8.5%,较2022年竣工面积增长31.5%。中性条件下,2023年年度竣工面积回升到2021年的101412万平方米,较2022年竣工面积增幅有望超过20%。

图3-2新开工与竣工面积年度数据

资料来源:wind、方正中期研究院

二、迎接玻璃需求存量时代

我国2000年年底前建成的老旧小区约有22万个,涉及居民上亿人。国家统计局发布的《中国人口普查年鉴-2020》显示,我国家庭户465241711户,户均住房建筑面积111.18平方米。可推知在使用中的存量房至少有517.26亿平方米,是国家统计局公布的2021年全国商品住宅销售面积156532万平米的33倍。无论是自发的装修还是集中推进的老旧小区改造工程,其中门窗节能化改造,保温隔热更新升级对玻璃有非常可观的需求。

2022年前10月,全国新开工改造城镇老旧小区5.21万个、859.25万户,按小区数计开工率为101.7%、按户数计开工率为102.3%。这十年,全国累计开工改造老旧小区超过16万个,惠及居民超过2800万户。“面子”更靓,“里子”更实。各地在改造中,规整和更新改造水电气热信等老旧管线18.5万公里,加装电梯6.1万部,增设停车位187.9万个、电动汽车充电桩3.5万个,增设养老、托育等各类社区服务设施3.6万个。“十四五”时期,我国将基本完成2000年底前建成的约21.9万个城镇老旧小区的改造任务。

第四部分玻璃库存情况分析

2022年元旦过后下游曾有阶段性备货,春节过后,玻璃生产企业一直在等下游的集中补库。玻璃企业经受住了疫情散发、物流不畅的考验,依靠近几年积累的盈利和成功经验,坚持到了6月初。6月份疫情防控形势好转后,北方持续高温南方雨水偏多,部分地区户外施工受到一定程度影响,下游本已偏弱的补库需求再度延后,玻璃生产企业主动降价出货,但买涨不买跌的氛围浓厚,尽管下游库存水平偏低,玻璃生产企业库存累积态势没有显著改观。

进入7月份,无论是新房竣工还是老旧小区改造对玻璃原片的需求将刚性释放,6月下旬玻璃企业库存短暂走出拐点后再度向上,但在一片悲观声中,需求的力度已有所显现。正如我们所预料的那样,2022年玻璃生产企业库存顶点出现在7月。

在供需双弱的氛围中,8月份以来浮法玻璃企业库存水平波动下降。截至11月底,浮法玻璃企业库存9496.6万重量箱,同比增长73.3%。据预估产销数据推算,2022年12月玻璃生产企业库存有望延续季节性下滑态势,年末库存9099万重量箱。市场博弈的焦点在于2023年一季度库存高点所处的位置。笔者认为,在当前低价位玻璃需求预期好转,冬储需求或值得期待,2023年一季度玻璃企业库存高点很难创出历史同期新高。

图4-1浮法玻璃企业月度库存

资料来源:卓创资讯、方正中期研究院

第五部分供需平衡表

表5-1浮法玻璃供需平衡表及预测值-基准情形单位/万重量箱

资料来源:卓创资讯,方正中期研究院

表5-1浮法玻璃供需平衡表及预测值-乐观情形单位/万重量箱

资料来源:卓创资讯,方正中期研究院

第六部分总结及2023年度操作建议

一、总结全文

2022年玻璃行情宽幅震荡偏弱运行,临近年底行业仍面临高库存及弱需求弱预期的不利态势。截至11月底,全国浮法玻璃生产线共计306条,在产242条,日熔量共计161840吨。库存方面,12月初重点地区浮法玻璃企业库存6084万重量箱,延续高位运行。年末终端需求受气候条件限制,浮法玻璃需求淡季或延续至春节过后。

玻璃行业2023年供需环境向好,企稳概率增加。2030年前建材行业实现碳达峰,鼓励有条件的行业率先达峰。一系列举措在有力促进平板玻璃行业节能降碳水平的同时,将显著改善玻璃行业供给过剩状况下低成本竞争的局面。近期房地产领域相关政策文件密集出台,《关于做好当前金融支持房地产市场平稳健康发展工作的通知》、《关于商业银行出具保函置换预售监管资金有关工作的通知》等对保持房地产融资平稳有序、积极做好“保交楼”金融服务、促进房地产行业健康发展等做了细致的安排。房地产领域信贷、债券、股权融资三支箭接连射出,房地产市场悲观预期有望被逆转。从开工到竣工的先后逻辑关系推断,房地产竣工端有大量真实的需求待释放。前期房地产企业高周转模式下,国内期房销售面积占比一度超过80%,已售商品房的保质如期交付是提振购房者信心的关键,随着相关政策落地见效,房地产竣工需求的释放将成为接下来玻璃行业的看点。

二、2023年度操作建议

若宏观经济形势进一步企稳,从绝对价格和利润水平来看,冬储需求或推动玻璃价格向行业平均成本靠拢。同时玻璃行业库存水平偏高,不具备获得超额利润的条件,关注价格低位时相对确定的库存去化利润修复行情。

本文链接地址是https://www.qihuo88.net/qhzx/21416.html,转载请注明来源