方正中期期货研究院李彦森

摘要

年初以来股指期货和现货市场总体呈现震荡走弱趋势。国内经济先下行后进入弱修复期,美联储加速紧缩下全球风险资产下挫,分别是主要经济基本面背景和海外政策背景。疫情反复对情绪和经济基本面产生影响,是导致市场大幅波动的主要线索。地缘政治风险等因素则带来阶段性影响。年内市场两次短期下挫已经完成探底,美联储紧缩政策拐点、地缘政治风险缓、国内防疫政策调整、经济持续复苏的基本面之下,2023年指数将维持宽幅震荡、中枢提升的震荡上行走势,但需要持续警惕来自海外的风险。

技术面上看,沪指大三角型下的上行趋势不变,2850点和4300点附近分别是长线支撑和压力,4月和10月两次下探大技术支撑后反弹,表明2850点附近中长期支撑非常强劲。

中期来看,指数横向震荡走势和2863点附近底部不变,中期压力位或下移至3400点附近,主要技术指标四季度也开始全面修复。交易策略方面,市场中长线的震荡走势中,仍可以逢低做多期指的策略为主。单边操作中更多应关注IC和IM远端合约,尤其是年中前后其贴水带来的安全垫较高。单纯博取市场反弹收益可将多头部位集中在IF、IH合约上。套利交易中,IC、IM远端反套空间年终前后可能降至10%以上,届时可以抓住反套机会。跨期套利以上半年整套、下半年反套为主。跨品种方面,预计IH、IF和IC、IM比价年内以上行为主,可继续寻找机会做多比价。

第一部分股指现货和期货市场回顾

一、股指探明底部未来存反弹空间

年初以来股指期货和现货市场总体呈现震荡走弱趋势。国内经济先下行后进入弱修复期,美联储加速紧缩下全球风险资产下挫,分别是主要经济基本面背景和海外政策背景。疫情反复对情绪和经济基本面产生影响,是导致市场大幅波动的主要线索。地缘政治风险等因素则带来阶段性影响。年内市场两次短期下挫已经完成探底,美联储紧缩政策拐点、地缘政治风险缓、国内防疫政策调整、经济持续复苏的基本面之下,2023年指数将维持宽幅震荡、中枢提升的震荡上行走势。行业方面,疫情影响减小有利于消费行业恢复,房地产、国内经济周期修复有利于上游原材料行业。半导体行业受到海外经济承压,但国内经济转型下仍可长期持有。年内外盘下跌利空国内,四季度美联储放慢紧缩后关注2023年二季度再次转向的潜在利好,人民币反弹也将利好国内市场。

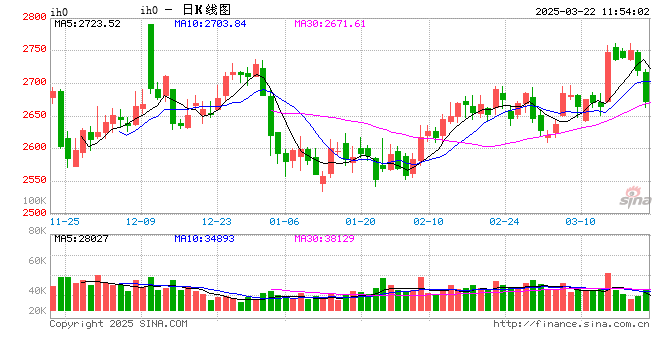

图12022年以来上证综指走势和影响因素

数据来源:Wind、方正中期研究院

二、基差规律不变IM合约远端存套利空间

年内IF、IH、IC合约交投活跃度均有所上升,IM合约上市后成交持仓迅速增长。但主要指数成交、持仓距历史高位差异较大,预计2023年期指成交进一步上升,尤其IM空间依然较大。主要品种基差季节性规律不变,无风险收益率、市场情绪和价值基差是主要影响因素,预计2023年基差仍为上半年上升、下半年回落。期现套利可继续关注IC和IM远端反套空间,尤其是在年中时间段或仍有年化10%左右的机会。IF和IH则可以关注年初和年末的短期正向套利机会。跨期则以年初空远多进、下半年多远空近为主。跨品种套利中,预计IH、IF和IC、IM比价段性底部明确进入经济修复阶段,可继续关注逢低做多的机会。

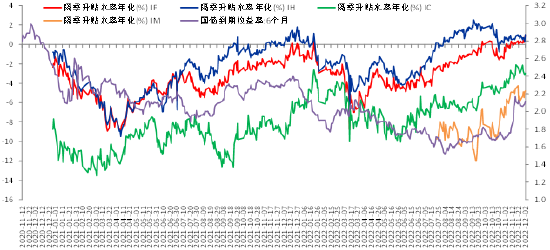

图2利率波动度基差影响主要在上半年

数据来源:Wind、方正中期研究院

第二部分股指基本面分析

一、经济基本面触底市场受支持将增加

2022年股指期货基本面呈现出几个明显特点。一是疫情影响程度较大,尤其是二季度国内经济受到疫情带来的系统性冲击,消费、投资均受到显著影响,并且对股指形成明显的利空效果。二是内生因素中,房地产市场走弱是主要拖累,拉低投资需求的同时,打击黑色、建筑等行业盈利,并对现货股票产生利空影响。三是海外需求维持韧性,但下半年开始伴随海外经济承压回落韧性已经明显下降,且正在转化为未来的主要风险因素。四是通胀环境维持稳定,各项宽松政策不受到此方面约束。五是财政、货币政策持续宽松之下,市场受到一定的利好支持,但更多集中在短期。六是名义产出回落叠加利润率下降,企业盈利跟随走弱,不利于估值改善。我们预计,2023年经济基本面将继续温和修复,对市场存在持续的利好影响。此外结合海外政策2023年下半年可能转向的预期看,上半年市场或维持区间宽幅震荡并温和反弹,但需要持续警惕来自海外的风险,下半年在政策效果显现、外围压力减小之下,市场可能跟随经济好转涨幅有所扩大。

二、宽松政策对市场仍偏利多

政策端来看,年内呈现财政、货币政策双宽松环境。货币政策以我为主逻辑不变,未受海外货币紧缩影响。国内通胀稳中回落、疫情下经济走弱下,通过调降基准利率、存款准备金率、LPR等释放明确稳经济信号,刺激金融向实体让利,引导实体经济融资成本下降,帮助实体经济修复资产负债表,尤其是房地产方面操作力度近年少有。广义社融下半年步伐放慢,除政府融资回落外仍受居民部门拖累。财政宽松包括增值税留抵退税、减免车辆购置税等减税措施,以及财政前置、追加专项债、增加向基建倾斜等增支措施。国有资本运营利润上缴力度增加无法完全对冲广义财政压力。期指市场对政策宽松的反应更多是短期上涨,中长期仍取决于政策落地和实际效果。我们预计,经济弱复苏、通胀无失控风险下,2023年货币政策则仍将偏宽松,尤其上半年降息、降准等全面宽松政策依然可期。下半年宽松程度是否进一步扩大,需关注政策约束条件变动,包括经济边际修复和通胀表现。在疫情影响减弱、房地产阶段性触底、国内经济弱复苏之下广义财政压力将减小,增加融资必要性主要在于结转资金增量,但总体支出以及对基建的支持能够保证,财政节奏也更加平稳。资产负债表修复的焦点在居民部门,增量杠杆或部分从政府转移至居民,购房信心改善将是主要影响。总体上看,货币和财政政策宽松对市场仍有潜在利多影响,尤其是上半年。此外广义社融增速回升反应宏观流动性总体宽松,有助于全市场资金面的改善。

图3社会融资成本持续回落

数据来源:Wind、方正中期研究院

三、疫情对市场情绪影响将持续下降

2022年国内面临的外生风险主要在疫情和天气两方面。年内天气异常的影响主要是在三季度,通过降水减少、电力短缺的逻辑链条,对长江流域中上游高耗能产业供给端产生负面作用,但通过加强北煤南运、全国电力调配等措施减除部分损害后,经济因此面临的系统性问题相对有限。而疫情仍是给经济带来更大击的原因,影响时间主要在二季度和四季度,尤其二季度对全国经济造成系统性冲击。而四季度全国各地病例全面上升同时,受影响程度不及此前。并且防疫措施大幅调整,11月出台防疫政策“20条”减少对确诊人员隔离时间以及其他管控措施。之后开始增加对老年、儿童等重点人群疫苗注射保护。虽然全国层面看四季度疫情严重程度超过二季度,但在防疫政策调整、稳定供应链等举措继续发挥作用之下,经济受到影响程度小于二季度。我们预计,四季度疫情将在2023年初结束,但在防疫政策调整后完全清零可能性较小,国内将逐步进入与病毒共存的阶段,经济受到影响也将持续减小。一季度后期、两会前后是下一个政策调整的窗口时期,可关注防疫政策是否进一步放宽,并为经济注入新的活力。疫情对市场尤其是情绪面的影响将会进一步下降,利空效果明显减弱。

图4四季度疫情规模超二季度,但经济受影响更小

数据来源:Wind、方正中期研究院

四、2022年市场走弱强化资金观望情绪

宏观资金面上看,年内总体较2021年更加宽松,但节奏上呈现先宽松后转紧的态势。场外新入市资金方面,截至12月2日,年内累计新成立偏股型基金4397.29亿份,仅为2021年同期的五分之一左右。其中年初以及三季度场外资金流入规模较大,二四季度市场总体调整则限制了资金流入规模,尤其是二季度资金观望态度明显。外资流动方面,年内截至12月初陆股通北上资金合计净买入705.5亿元,明显低于2021年同期的4321.69亿元,9月和10月曾出现集中流出。场内杠杆方面看,融资融券余额年初均跟随2021年末回落趋势大幅下降,二季度中后期进入底部后开始回升,但两融交易活跃度明显低于2021年水平,至12月初已经下降至不足4%。11月开始降幅明显,或更多受到资金利率攀升的限制。另外从投资者角度看,截至10月底新增投资者增量有所回落。资金流出方面看,前10个月证券交易印花税略低于2021年同期,股票融资金额则超过2021年同期。总体上看,宏观利率下行有助于提振市场估值和降低杠杆交易成本,这一支持下半年明显减小并转为压力因素,2023年该因素仍有有限压力需要注意。资金面主要跟随市场走势变动,预计2023年将成为支持市场走势的重要因素。

五、2023年行业估值存在修复空间

从估值水平看,年初以来主要指数均继续回落。纵向角度看,上证50指数、沪深300指数、中证500、中证1000指数20年估值分位数水平分别下降至19%、22%、18%、17%,均位于偏低位置。横向来看,社会服务、农林牧渔、商业零售、房地产、钢铁等行业估值上升程度较大,食品饮料、国防军工、电力设备、有色金属、美容护理等行业估值明显回落。总体上看,行业估值变动与价格波动基本一致。疫情影响下主要服务业差异较大,需求刚性更强的行业强于改善型服务业,地产周期的触底反弹则给相关行业带来想象空间,而外需影响下的部分制造业开始呈现出压力。我们认为,随着经济周期波动,2023年市场盈利提振能够抵消利率回升的风险,市场整体估值将有所上升。其中压力更集中在出口风险较高行业和个股,内需为主行业包括消费、地产等机会上升。相对更加利好沪深30和上证50指数。

第三部分技术分析和未来展望

一、沪指长期大三角整理不变中期底部基本明确

我们以上证综指来代表市场总体涨跌的水平。目前该指数位于2008年之后开始出现的大三角形整理之中。压力线由2007年10月的6124点和2015年6月的5178.19点连成;支撑线由2015年6月的998点和2013年6月的1849点连成。在2019年初前后,沪指触及该支撑线的2440点位置附近之后即出现明显反弹,2020年3月指数接近该位置也则再度确认支撑,符合技术分析的逻辑。目前大三角形整理所指示的长线压力下降至4300点附近,但指数迅速上行至该位置的可能性极低,震荡上行的走势更符合逻辑。同样逻辑下,极端情况指数回踩的支撑线上移2850点附近。因此长线来看,暂认为仍是大三角型下的上行趋势,2850点和4300点附近分别是长线支撑和压力。

综合K线形态和技术指标来看,我们认为市场整体中长期趋势仍处于震荡中,沪指下方2850点附近极强,技术面有效跌穿该位置可能性不大。中期底部也位于该位置上方的2863点附近,指数横向震荡走势不变,中期压力位则下移至3400点附近。

图5上证指数位于2008年之后的大三角形整理中

数据来源:Wind、方正中期研究院

二、四个主要期货标的指数分析与未来展望

股指期货作为现货市场的映射,其主要指数的长期趋势可以参考现货指数,如上证综指的长期走势。中期来看,主要指数表现与市场总体表现差异不大,四大指数年内均呈现两次回落之后出现反弹的走势。但年内沪深300和上证50指数中期表现相对更弱,其底部主要是在10月的技术调整中刷新年内低位形成。中证500和中证1000指数则在二季度探明底部。结合全年情况看,沪深300、上证50、中证500、中证1000指数中期底部分别在3496点、2288点、5158点、5165点。我们预计上述位置将是2023年四大指数震荡走势的下沿。压力位来看,沪深300指数位于4530点和5140点,其中4800点至5000点为密集压力区间。上证50指数压力位于3085点和3251点,密集压力区间在3100点至3300点区间。中证500和中证1000指数主要压力位于7203点和8083点,二者宽幅震荡的特性决定其密集压力区间并不明显。预计2023年四大指数将在上述压力和支撑区间内宽幅震荡。

图6沪深300指数走势

数据来源:Wind、方正中期研究院

图7上证50指数走势

数据来源:Wind、方正中期研究院

图8中证500指数走势

数据来源:Wind、方正中期研究院

图9中证1000指数走势

数据来源:Wind、方正中期研究院

本文链接地址是https://www.qihuo88.net/qhzx/21414.html,转载请注明来源