方正中期纯碱研究员—郝潇潇

三季度纯碱供给季节性减量,需求总体平稳,社会库存持续去化,现货价格表现相对坚挺。纯碱开工率在夏季检修期间有显著减量,在利润水平可观的情况下检修力度不低于往年,超出市场预期。浮法玻璃在产产能有所下降,光伏玻璃产能持续攀升,重碱需求阶段性保持平稳。社会库存持续去化,8月末社会库存280.8万吨,环比降7.9%,比去年同期降23.8%。在相对良好基本面支撑下,9月初以来现货价格稳定在2700元上方,强于期货盘面。

纯碱供需两旺,1月合约行情值得期待;重点关注浮法玻璃冷修体量及光伏玻璃投产节奏对纯碱需求的扰动。供应方面,四季度纯碱开工率将有实质性回升。需求方面,光伏玻璃处于行业上升期,产线投产兑现率高;出口态势良好,三季度净出口量有望创历年同期较好水平,四季度有望保持。预计四季度浮法玻璃冷修量低于光伏玻璃投产量,纯碱需求向好态势难以被逆转。

第一部分纯碱行情回顾

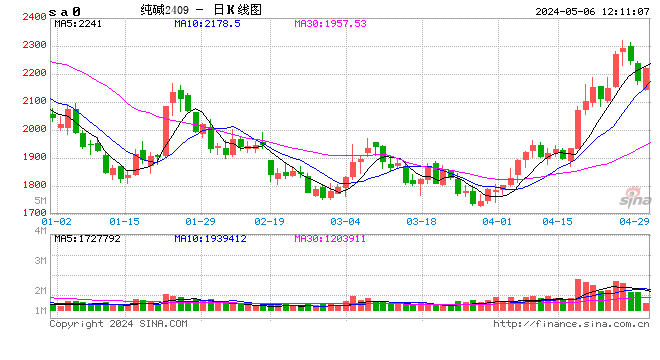

一、纯碱三季度期货行情回顾

三季度纯碱期货盘面跟随玻璃及能化品种整体走势趋势性下挫,7月下旬探出调整新低,此后弱反弹,近两个月维持低位震荡。三季度纯碱期货盘面波动相对均衡,成交量保持平稳;主力换月前后持仓量呈现攀升态势。

图1-1纯碱活跃合约价格元/吨

资料来源:wind、方正中期研究院

第二部分纯碱生产供应及进出口情况分析

一、纯碱生产供应情况分析

(一)纯碱供给超预期回落关注高温季后开工率恢复进度

图2-1纯碱产量相对平稳

资料来源:卓创资讯、方正中期研究院

2022年1-7月纯碱产量1686.7万吨,同比下滑0.6362%。市场预期纯碱企业在较高利润水平下将于夏季高温检修季保持较高开工率,但从实际情况看,纯碱装置检修力度甚至有所增加。这一超预期变化部分可归因于一二季度高开工率导致有较多的检修需求在检修季集中释放;价格预期的快速回落也部分增强了生产企业的检修意愿。

对于1月合约来说,重点关注纯碱生产企业在9-10月的开工率恢复进度,远期的产能投放对其影响有限;但对于5月及后期新上市合约来说,新投产产能的变化不容忽视。

(二)重要装置投产预期变化扰动市场情绪

年初以来远兴能源产能投产预期处于波动中,从最初的2022年底一期投产变为2023年5月投产9月满负荷,再到5月试车年底达产,一期是380万吨还是500万吨,不同口径和信息来源数据分歧尚未落定。由于其体量占比举足轻重,投产日期或一期产能规划的变化均对行情产生了剧烈冲击。现在市场预期普遍认为5月份一期投产500万吨将如期实现,是05合约深度下挫的重要前提。另外,红四方投产进度待观察。

表2-2纯碱投产预期

资料来源:卓创资讯、方正中期研究院

二、纯碱进出口情况分析

图2-9纯碱月度净出口量

资料来源:卓创资讯、方正中期研究院

我国是纯碱的净出口国,2017年至2020年我国的净出口量分别为137.83万吨、108.47万吨、124.84万吨、102.2万吨、52.17万吨。国内纯碱产业并非处于显著的供过于求状态,之所以能常年保持净出口,在于国内纯碱价格相对于国际价格有一定优势。2022年1-2月纯碱出口量相对平稳,3-5月纯碱出口量持续扩大。2022年1-5月份,中国纯碱净出口量57.33万吨,已超过去年全年水平。6-7月纯碱出口延续高增长态势,7月净出口20.2万吨,创当月历史新高。2022年2月份以来,国际天然气煤炭等纯碱原料价格持续高位运行,国内纯碱出口优势更加凸显。在地缘因素不发生的突变的情况下,四季度纯碱的超出往年水平的高出口有望继续保持。

第三部分纯碱需求情况

一、纯碱需求情况分析

我国是世界第一大纯碱消费国,2015年-2021年我国纯碱表观消费量分别为2383.7万吨、2393.7万吨、2590.6万吨、2461.1万吨、2678.8万吨、2845.74万吨及2967.5万吨。浮法玻璃、玻璃包装容器、光伏玻璃对纯碱的需求位列三甲。

图3-62021年纯碱下游需求分布

资料来源:卓创资讯、方正中期研究院

2022年1-7月纯碱消费量1651.1万吨,同比增长1.03%。其中浮法玻璃对纯碱需求稳中略升,光伏玻璃对纯碱需求加速上扬,玻璃包装容器、日用玻璃制品、化工流程对纯碱需求量均有一定程度下滑。光伏玻璃新投产产线兑现较好,截至8月底光伏玻璃日熔量已摸高至6.41万t/d,预计仍有2万t/d的投产计划。

2022年下半年纯碱需求的最大变数在于浮法玻璃的冷修预期何时落地,有多大体量。一般认为,浮法玻璃冷修产能约在15条左右,同时有数条前期冷修产线复产点火,产能损失有限,很难高于光伏玻璃的新投产产能。如果按照浮法玻璃市场持续弱势线性外推,同时对新建光伏玻璃项目进度预期偏弱,整体低估纯碱需求概率较大。

2022年9月9日,海南省发展和改革委员会网站公布《关于组织开展集中式光伏发电平价上网项目清理排查工作的通知》。根据通知要求,对2021年3月至2022年9月20日,备案时间一年以上(含一年)的集中光伏发电项目进展情况进行全面清理排查。清理内容包括,项目建设用地是否落实;项目是否开工建设;项目开工建设进展情况;形成固投情况等。清理排查工作务必于9月20日前完成。对“项目取得备案后1年内未实际开工建设的,将取消备案资格,收回相应的指标规模”。

第四部分纯碱库存情况分析

一、纯碱库存变化分析及预测

图4-3纯碱社会库存

资料来源:卓创资讯、方正中期研究院

年初以来,纯碱社会库存持续去化,进入6月份库存去化加速,7-8月延续深度去化态势。8月末全口径社会库存280.8万吨,再创近三年同期新低,同时是三年来最低。

9月8日国内纯碱企业库存总量在43-44万吨(含部分厂家港口及外库库存),环比9月1日库存增加3.8%,同比增加27.1%;其中重碱库存25万吨左右。

浮法玻璃生产企业处于深度亏损状态,对利润高价格高的纯碱原料有抵触心理,年初以来玻璃生产企业纯碱原料库存在安全线附近波动,8月基于纯碱装置开工率回升预期降低原料库存;纯碱对于玻璃生产是不可或缺的,安全线下方玻璃企业对纯碱原料集中补库时,将对行情有显著的影响。

第五部分总结全文和2022年四季度操作建议

一、总结全文

三季度纯碱供给季节性减量,需求总体平稳,社会库存持续去化,现货价格表现相对坚挺。纯碱开工率在夏季检修期间有显著减量,在利润水平可观的情况下检修力度不低于往年,超出市场预期。浮法玻璃在产产能有所下降,光伏玻璃产能持续攀升,重碱需求阶段性保持平稳。社会库存持续去化,8月末社会库存280.8万吨,环比降7.9%,比去年同期降23.8%。在相对良好基本面支撑下,9月初以来现货价格稳定在2700元上方,强于期货盘面。

纯碱供需两旺,1月合约行情值得期待;重点关注浮法玻璃冷修体量及光伏玻璃投产节奏对纯碱需求的扰动。供应方面,四季度纯碱开工率将有实质性回升。需求方面,光伏玻璃处于行业上升期,产线投产兑现率高;出口态势良好,三季度净出口量有望创历年同期较好水平,四季度有望保持。预计四季度浮法玻璃冷修量低于光伏玻璃投产量,纯碱需求向好态势难以被逆转。

二、2022年四季度操作建议

纯碱整体供需形势逐步偏紧,远期投产预期及宏观悲观预期压制盘面,为买入套保提供了难得的机遇。纯碱期货盘面贴水现货300元以上,建议光伏玻璃、浮法玻璃等纯碱下游企业把握低位买入套期保值机会。

本文链接地址是https://www.qihuo88.net/qhzx/17197.html,转载请注明来源