国投安信期货研究院

本文链接地址是https://www.qihuo88.net/qhzx/13530.html,转载请注明来源

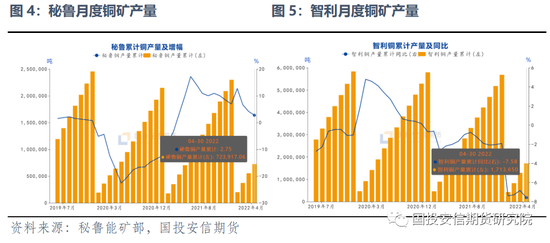

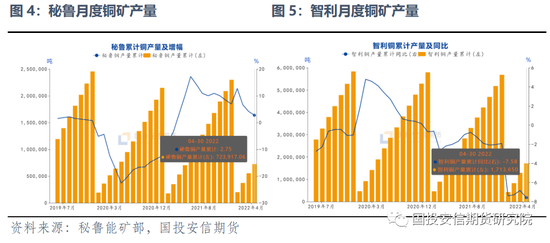

【导读】 国投安信期货研究院 一、南美铜矿生产受到多方扰动 2022 年 4 月 20 日,五矿资源在港交所公告,Las Bambas 铜矿(年产 30万吨级)将无法维持铜的生产,原因是当地社区成员进入矿区抗议。消息称与MMG 有关的承包商约有 3000 名工人被解雇,另有数百名矿山员工也被解雇。此后,当地抗议活动不断升级,6 月初秘鲁警方与多…

国投安信期货研究院

本文链接地址是https://www.qihuo88.net/qhzx/13530.html,转载请注明来源