一、玉米类市场行情回顾

1、2022年3月玉米市场行情回顾

2022年3月玉米走势表现为高位震荡。俄乌局势持续升级,乌克兰玉米出口受阻,且南美减产初步落定,推动美玉米价格走强,进口玉米价格抬升,提振国内市场氛围。不过,随着俄乌谈判持续推进,市场对前期风险溢价进行修复,叠加定向稻谷增量开拍,对国内市场整体氛围有所抑制。故而,3月玉米走势呈现高位震荡。

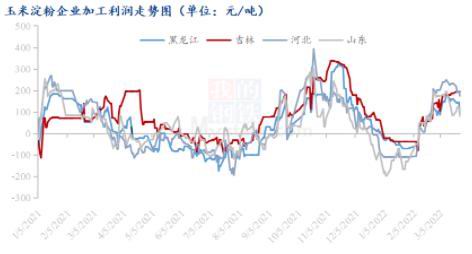

玉米2205合约日K线图

数据来源:博易大师

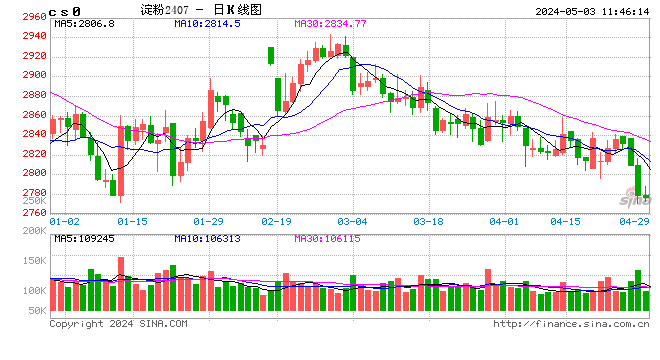

2、2022年3月玉米淀粉市场行情回顾

2022年3月玉米淀粉走势随玉米期价高位震荡。淀粉受原料玉米价格影响较大,基本呈正相关性,玉米淀粉的价格走势以玉米为重心,随原料玉米波动而波动。淀粉自身方面来看,因原料价格较为坚挺,深加工企业挺价意愿较强,加工利润较好,开工积极性较高,供应较为充足。且需求淡季以及受疫情影响,下游需求消费下降明显,市场成交较为清淡,短期呈现供大于求的状态,企业库存压力增加,对淀粉市场有所牵制,3月整体走势弱于玉米。

玉米淀粉2205合约日K线图

数据来源:博易大师

二、玉米基本面影响因素分析

1、我国玉米供需形势

农业农村部3月预测,2021/22年度中国玉米供需与2月预测数保持一致。尽管3月供需数据并未做出调整,不过小麦价格高位上涨,小麦对玉米饲用消费替代的预期调减,而生猪存栏仍处高位,玉米饲用消费呈稳中趋增态势,后期调整预期增加。国际方面,俄乌冲突仍在持续,或将影响乌克兰的玉米生产和出口,进而增加全球玉米贸易的不确定性,预计国际玉米价格高位震荡,进口利润倒挂将影响后期买船积极性,进口量不确定性增大,预计我国玉米供需有望趋紧,支撑国内玉米市场价格。

数据来源:农业农村部

2、玉米及替代谷物进口情况

由于我国生活水平的不断提高,玉米饲用需求大幅增加,导致近年来我国玉米产不足需的状况凸显,进口玉米已然成为填补国内供需缺口的重要途径。从2021年玉米进口情况来看,中国海关公布的数据显示,2021年全年玉米进口总量为2835.72万吨。其中,美国进口量约占70%,乌克兰进口量约占29%,美国和乌克兰基本囊括了我国所有的进口数额。乌克兰方面,尽管俄乌谈判持续推进,但分歧仍存,进展缓慢,仍需经过多轮博弈和较长周期对峙。而乌克兰春播作物基本于3月进行,这将导致乌克兰种植受到较大影响。根据相关调研结构预测,2022年乌克兰粮食产量将减少30%-50%,甚至可能更高。此外乌克兰农业生产者联盟表示,乌克兰可能在2022年减少葵花籽、油菜籽和玉米的种植面积,增加荞麦、燕麦、大米谷物播种。因此若按乌克兰目前地缘政治局势以及种植意愿,乌克兰预期至少减少2000万吨玉米出口。美国方面,俄乌战争的刺激下,美玉米价格大幅上涨。据我的农产品网数据可知,截止3月25日,美湾玉米进口到港完税价为3206.75元/吨,大幅高于国内广东港口价格2890元/吨,进口利润倒挂明显,贸易商买船积极性大幅减弱,后期进口量有望低于预期,进口前景堪忧。

从所有谷物进口情况来看,由海关总署数据可知,2022年1-2月,我国进口谷物及谷物粉合计1082万吨,同比减少1.1%,其中最主要的原因还是进口价格的持续上涨,对需求有所抑制。从后期买船及到港情况来看,20/21年度我国进口谷物总量约为6000万吨,其中从乌克兰进口谷物约为1000万吨左右,占进口谷物总量的21%。目前俄乌战争后续走向仍不明朗,黑海地区港口持续关停,乌克兰后续船期及采购情况不确定性较大。且包括乌克兰在内的多个国家开始限制出口粮食,以稳定自己国家的粮食供应。另外,国际谷物价格大幅上涨,进口利润大幅减少,甚至出现倒挂,粮企买船积极性大幅下降,预计中短期内实际到港将会低于此前预期,支撑国内谷物价格。长期来看,仍需关注俄乌局势的进一步演变。

数据来源:海关总署

3、定向稻谷增量开拍,进口玉米拍卖放缓

3月10日第一轮饲料稻谷定向拍卖结束,总投放量100万吨,其中黑龙江64万吨,安徽18万吨,湖北10万吨,湖南7.8万吨,起拍价1500元/吨,最高价1540元/吨,均价1538元/吨左右,成交率100%。3月17日饲料稻谷定向销售第二拍结束,共投放饲料稻谷100万吨,其中黑龙江44万吨,河南24万吨,四川4万吨,江西7万吨,湖北11万吨,安徽10.5万吨。拍卖底价为1500元/吨,本次成交率为100%。按拍卖数量及频次,市场初步预计此次定向稻谷总投放量将在2000万吨以上,拍卖数量较去年50万吨/周同比增长一倍。据了解从拍卖到发运的周期较长,饲料企业定向稻谷合同多自4月中旬执行,预售合同执行至6月份,届时饲料企业采购玉米需求减淡。

不过,随着定向稻谷开拍,进口玉米拍卖频次和数量均明显下降,频次上看,市场并未继续维持一周两次的进口玉米拍卖,自3月15日拍卖后,最近一次是3月29日,时间跨度明显加大;从拍卖数量上来看,后期拍卖数量明显大幅减少,市场供应预期减少,在一定程度上缓解定向稻谷入市压力。

数据来源:中储粮网

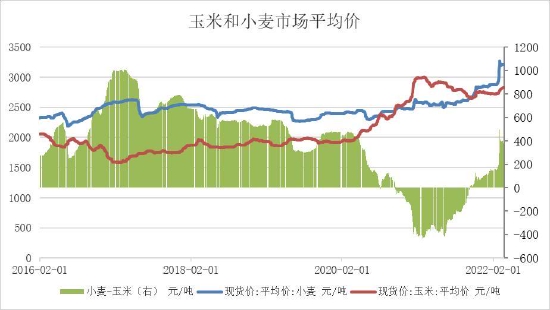

4、替代优势对比

小麦在政策库存大幅去化背景下,小麦价格自去年八月开始就一直稳步上涨,特别是近期俄乌战争的刺激,小麦价格更是持续刷新历史高位,导致玉米、小麦价差已恢至复往年平均水平。据wind数据显示,截止2022年3月25日,全国小麦现货平均价格为3212.78元/吨,全国玉米现货平均价格为2832.55元/吨,小麦价格明显高于玉米,小麦的饲用替代优势消散,饲料配方中原本由小麦替代的部分将逐步转回至玉米,玉米的饲用比例将逐步回归,潜在需求增加。同时,农业农村部发布的消息显示,去年5省共约1.1亿亩小麦晚播,目前苗情长势复杂,夺取夏粮丰收面临“空前的挑战和困难”,各地也一直在组织农业能手帮助农户壮苗增产。但后续的产量和质量并不乐观,麦市价格走势预期仍然偏强,提振玉米市场氛围。

数据来源:wind瑞达研究院

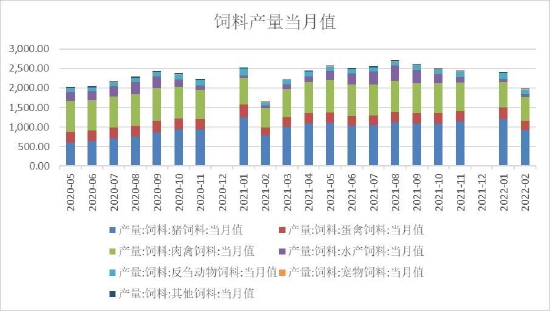

5、饲料需求情况

从饲料总产量来看,据中国饲料工业协会发布统计数据称,2022年1-2月,全国工业饲料总产量4384万吨,同比增长3.5%。从品种看,猪饲料产量2126万吨,同比增长2.9%;蛋禽饲料产量525万吨,同比下降0.9%;肉禽、水产、反刍动物饲料产量分别为1265万吨、167万吨、251万吨,同比分别增长4.2%、31.3%、3.7%。其中产量占比较高的猪饲料和肉禽料均较上年同期有所增加,这也从侧面说明其存栏整体有所上升,饲料需求强劲。

从生猪产能来看,据农业农村部数据显示,2021年12月底生猪存栏量为44922万头,同比增长10.5%,达到2017年末的101.7%。根据猪生长周期来推断,今年第二季度生猪供应是由2021年三季度的能繁母猪数量所决定的,虽然2021年三季度能繁母猪数量逐步从6月最高点4564万头略有下滑,不过整体仍处于同期最高水平,母猪存栏去化缓慢,因此短期内生猪的高存栏很难有太大改变,对玉米仍维持刚性需求。

数据来源:wind瑞达研究院

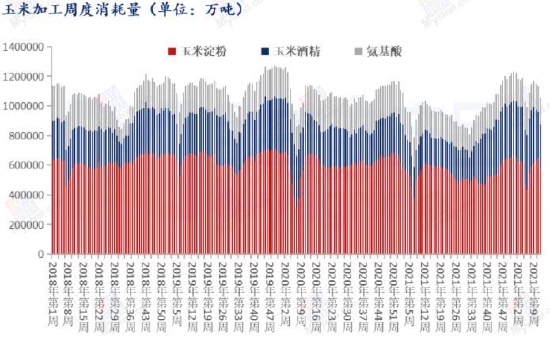

6、深加工需求情况

据Mysteel农产品统计,2022年12周(3月17日-3月23日),全国主要126家玉米深加工企业(含淀粉、酒精及氨基酸企业)共消费玉米105.4万吨,较前一周减少7.7万吨;与去年同比增加1.9万吨,增幅1.87%。分企业类型看,其中玉米淀粉加工企业消费占比54.62%,共消化57.6万吨,较前一周减少7.1万吨;玉米酒精企业消费占比28.47%,消化30.0万吨,较前一周减少0.6万吨;氨基酸企业占比16.91%,消化17.8万吨,较前一周持平。受疫情影响,深加工到货量较低,部分企业停工,开工率有所下降,导致玉米消费量环比减少,但仍高于去年同期,且从往年同期情况来看,4月玉米消耗总体处于较高水平,对玉米需求面有所支撑。

数据来源:Mysteel农产品

7、政策导向方面

近日,农业农村部、财政部明确2022年粮食生产重点工作及一揽子支持政策,要求各地全力以赴保夏粮小麦丰收,千方百计扩种大豆油料,紧盯不放做好农资稳价保供,毫不松懈抓好农业防灾减灾救灾,稳住农业基本盘,为推动经济社会平稳健康发展提供有力支撑。中央财政将综合实施补贴、奖励、金融等一揽子政策措施。其中包括稳定实施耕地地力保护补贴,向实际种粮农民发放一次性补贴,缓解农资价格上涨带来的种粮增支影响;实施玉米大豆生产者补贴和稻谷补贴,适当提高稻谷、小麦最低收购价,切实保护农民种粮利益。从政策层面来看,国家致力于增加粮食产量及保障农民收入,对粮食价格底部支撑明显。

三、玉米淀粉基本面影响因素分析

1、原料成本支撑情况

根据wind数据显示:截止3月25日,玉米现货平均价为2832.55元/吨,较2月同期上涨约100元/吨。俄乌冲突持续发酵,乌克兰港口持续关停,谷物出口装运受阻严重,预计乌克兰玉米到货将继续延迟,叠加南美市场减产基本定调,刺激美玉米价格持续偏强,进口成本持续走高,提振国内市场。同时,农户余粮不足2成,粮源基本已转移至贸易流通环节,市场看涨预期氛围浓厚,现货价格继续小幅走高,给淀粉价格提供强劲的成本支撑。

数据来源:wind瑞达研究院

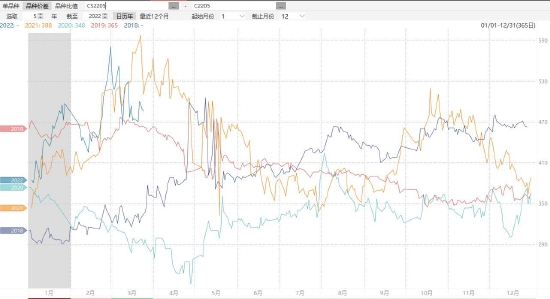

2、加工利润、开机率及库存情况

据Mysteel农产品调查数据显示,截止3月25日,国内部分产区玉米淀粉加工利润分别如下:黑龙江88元/吨,河北194元/吨,吉林175元/吨,山东81元/吨,原料玉米价格较为坚挺,且市场对后市看涨预期较高,企业对淀粉价格上涨亦存较强期待,挺价意愿较强,使得淀粉企业利润持续偏好,企业开工积极性逐步回升。淀粉供应较为充足,然而,下游市场对高价淀粉接受度较低,且受公共卫生事件影响,多地物流受阻,淀粉发运较为困难,使得淀粉企业库存持续攀升。截至3月23日,玉米淀粉企业淀粉库存总量118.3万吨,较上周增加6.6万吨,增幅5.91%,月环比降幅1.83%;年同比增幅35.98%,处于近年来最高位置。库存压力逐步加大,对淀粉价格有所牵制。

数据来源:Mysteel农产品

数据来源:Mysteel农产品

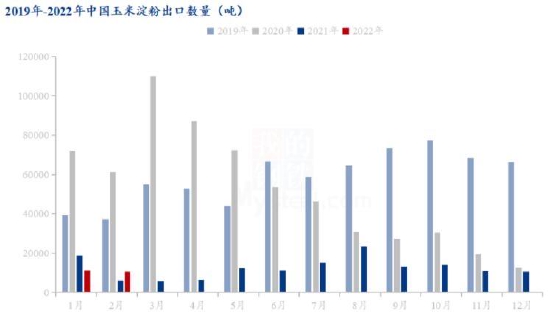

3、出口情况分析

据中国海关数据显示:2022年2月国内玉米淀粉出口量10623.155吨,较今年1月份11109.440吨减少486.285吨,环比减少4.38%;较2021年2月份6021.266吨增加4601.889吨,同比增加76.43%。截至2022年1-2月国内玉米淀粉出口累计21732.60吨,较去年同期24941.956吨减少3209.316吨,减幅12.87%,今年国内玉米淀粉出口量处于近年最低水平,淀粉需求呈现一定程度的收缩。后期来看,由于玉米价格持续高企,原料成本支撑较强,淀粉价格将持续保持高位,故而出口量将持续处于偏低水平,出口端需求支撑较弱。

数据来源:Mysteel农产品

四、玉米和淀粉价差分析

截止3月25日收盘,淀粉和玉米主力05合约价差为486元/吨,处于五年同期次高位。因为市场对玉米价格看涨预期强烈,淀粉在成本支撑下,对后市较为乐观,市场情绪仍受成本支撑因素主导。对于4月而言,俄乌局势仍不明朗,乌克兰作为我国主要玉米及其他谷物进口国,短期内港口贸易仍将受阻,我国实际到港将会低于此前预期,且国际玉米价格坚挺,支撑玉米市场价格,不过淀粉在库存压力下,价格走势预期弱于玉米。淀粉和玉米价差有望高位偏弱运行。

淀粉和玉米主力05合约价差走势

数据来源:wind大商所

五、玉米期权方面

1、流动性分析

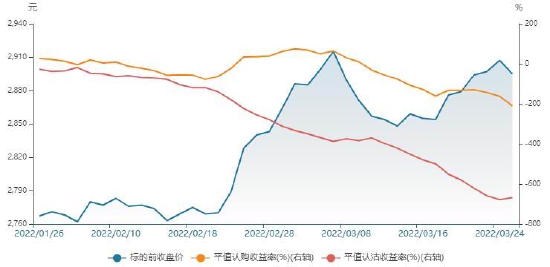

3月标的品种玉米期货加权价格呈现高位震荡态势,玉米期权市场活跃度有所增加,持仓量较2月明显上升,成交量呈现前高后低,整体水平仍较2月略高。截止3月25日收盘,最新持仓量757190张,成交量189002张。从成交量和持仓量的认沽认购比率来看,成交量和持仓量认沽认购比率均处于100%之下,持仓量认沽认购比为98.3%,成交量认沽认购比为60.12%,表明市场仍处于多头氛围。从平值期权合约的收益率来看,3月平值期权认购认沽收益率均出现较大下滑,认购收益率从从(40%)下降至(-210%),而平值期权认沽收益率从(-310%)下降至(-670%),但认购收益率明显好于认沽收益率,表明市场看涨氛围占优,不过,短期看涨预期减弱。

玉米期权成交量及持仓情况

数据来源:wind

玉米期权成交量及持仓量认沽认购比率

数据来源:wind

平值认购和认沽收益率走势

数据来源:wind

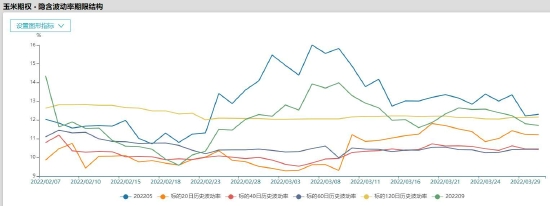

2、波动率方面

玉米2205合约以及下一主力2209合约期权隐含波动率均处于小幅回落趋势,主要是因为中上旬玉米市场在俄乌冲突刺激下市场风险溢价大幅上升,波动率增加,而中下旬随着俄乌谈判持续推进,市场回归理性层面,波动率有所回降。截止3月25日,玉米2205合约平值期权隐含波动率为13.01%,较月初隐含波动率14.09%下降1.08%。05合约的隐含波动率明显高于标的20日、40日、60日及120日历史波动率。4月主力合约面临移仓换月,09合约隐含波动率低于05合约,但仍高于标的20日、40日、60日历史波动率,表明玉米平值期权价格略有高估。

数据来源:wind

六、2022年4月玉米和淀粉市场展望及期货策略建议

玉米市场展望:国际方面,俄乌冲突仍在持续,或将影响乌克兰的玉米生产和出口,进而增加全球玉米贸易的不确定性,预计国际玉米价格维持高位震荡。进口成本大幅增加,进口利润倒挂将影响后期买船积极性,进口量不确定性增大,国内玉米整体供需有望趋紧。目前来看,基层余粮已不足两层,持粮主体已由农户转至贸易环节,由于玉米收购价持续偏高,收购成本高企,贸易商挺价意愿较强,且小麦对玉米饲用消费替代的预期调减,而生猪存栏仍处高位,产能去化缓慢,玉米饲用刚需较大。同时,深加工企业整体利润较好,开机率有望持续偏高,玉米需求上总体偏强。另外,国家致力于增加粮食产量及保障农民收入,对粮食价格底部支撑明显。不过,定向稻谷增量开拍,压制市场氛围,且俄乌谈判持续推进,市场逐步趋于理性,盘面对前期的非理性上涨进行修正,短期存在回落风险,中长期来看,在供需偏紧的大背景下,回落幅度预期不大,玉米预计仍维持偏强震荡。

淀粉市场展望:淀粉受原料玉米价格影响较大,原料成本基本占定价的90%。因此,玉米淀粉的价格走势以玉米为重心,随原料玉米波动而波动。就其自身基本面而言,淀粉价格仍旧处于较高水平,下游需求及出口均大幅减少,需求面支撑力度较弱。且加工利润较好,开工积极性仍存,库存压力持续增加。短期呈现供大于求的状态。总的来看,国内玉米淀粉市场走势预期略弱于玉米。

操作建议:

1、投机策略

3月处于移仓换月阶段,主力合约将由05转至09合约,故建议交易2209合约。

建议玉米2209合约在2900元/吨附近做多,目标3050元/吨,止损2840元/吨。

建议玉米淀粉2207合约在3250-3450元/吨区间交易,止损各50元/吨。

2、套利交易

淀粉库存压力及下游需求支撑较弱,走势有望弱于玉米,可尝试做空淀粉-玉米价差,建议2209合约价差于550元/吨附近做空,目标450元/吨,止损580元/吨。

3、套期保值

建议深加工企业4月可于2900元/吨少量买入玉米2209合约参与套保,止损参考2840元/吨。

4、期权操作

4月玉米或将在2900元/吨上方偏强震荡,可尝试买入C2209-C-2900。

瑞达期货王翠冰

本文链接地址是https://www.qihuo88.net/qhzx/11289.html,转载请注明来源